【税制】

令和3年度税制改正(個人所得課税・資産課税・消費課税)

令和3年度税制改正(個人所得課税・資産課税・消費課税)では、家計の暮らしと民需を下支えするため、住宅ローン控除の特例の延長等、セルフメディケーション税制の見直し、国や地方自治体の実施する子育てに係る助成等の非課税措置、退職所得課税の適正化等を行います。

■個人所得課税

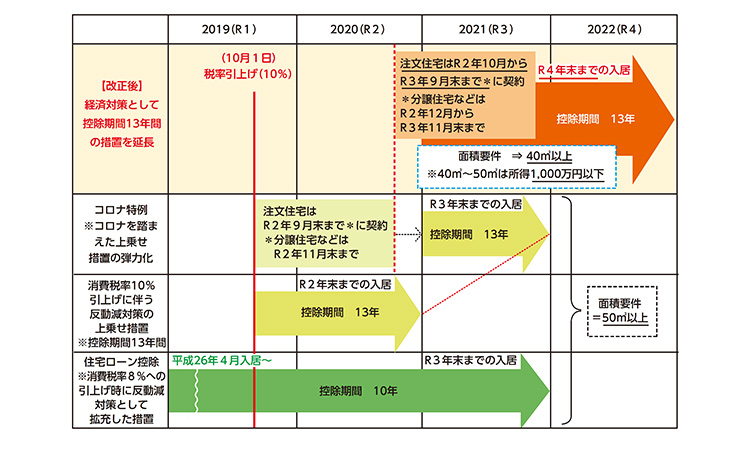

(1)住宅ローン控除の特例の延長等

○住宅ローン控除の控除期間13年の特例について延長し、一定の期間(※)に契約した場合、令和 4年末までの入居者を対象とします。また、この延長した部分に限り、合計所得金額が1,000万円以下の者について面積要件を緩和し、床面積が40㎡以上50㎡未満である住宅も対象とします。

※注文住宅は令和2年10月から令和3年9月末まで、分譲住宅などは令和2年12月から令和3年11月末まで

(2)セルフメディケーション税制の見直し

○セルフメディケーション税制の対象となる医薬品をより効果的なものに重点化(※)し、手続きの簡素化を図った上で、適用期限を5年延長することとします。

※具体的には、いわゆるスイッチOTC薬から効果の薄いものを対象外とし、とりわけ効果があると考えられる薬効(3薬効程度)について、スイッチOTC成分以外の成分にも対象を拡充します。この具体的な内容等は、専門的な知見も活用して決定することとされており、現在厚生労働省の「セルフメディケーション推進に関する有識者検討会」において議論が行われているところです。(令和3年3月時点)

※令和4年分以後の所得税について適用します。

(参考)セルフメディケーション税制の概要(改正前)

予防接種など健康の維持増進及び疾病の予防への取組として一定の取組を行う者が、平成29年1月1日から令和3年12月31日までの間に、いわゆるスイッチOTC薬の購入費用を年間1.2万円を超えて支払った場合には、その購入費用(年間10万円を限度)のうち1.2万円を超える額を所得控除する制度。

(3)国や地方自治体の実施する子育てに係る助成等の非課税措置

○子育て支援の観点から、保育を主とする国や自治体からの子育てに係る助成等について非課税とします。対象範囲は、子育てに係る施設・サービスの利用料に対する助成とします。

【対象のイメージ】国・自治体からの助成のうち以下のもの

①ベビーシッターの利用料に対する助成

②認可外保育施設等の利用料に対する助成

③一時預かり・病児保育などの子を預ける施設の利用料に対する助成

※上記の助成と一体として行われる助成についても対象

(例:生活援助・家事支援、保育施設等の副食費・交通費等)

※令和3年分以後の所得税について適用します。

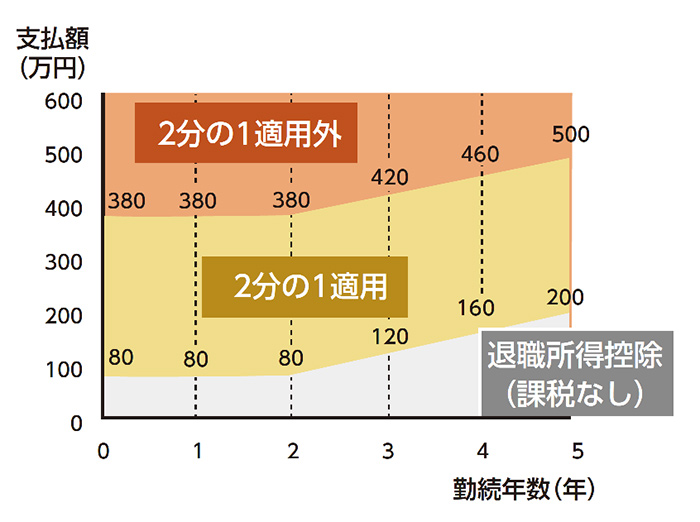

(4)退職所得課税の適正化

○現状の退職給付の実態を踏まえ、勤続年数5年以下の法人役員等以外の退職金についても、雇用の流動性等に配慮しながら、退職所得控除額を控除した残額のうち300万円を超える部分について、2分の1課税の平準化措置の適用から除外することとします。

※令和4年分以後の所得税について適用します。

※令和4年分以後の所得税について適用します。

(参考)退職所得の課税方式(改正前)他の所得と区分して次により分離課税

![]() (注1)①勤続年数20年まで⇒1年につき40万円、②勤続年数20年超⇒1年につき70万円

(注1)①勤続年数20年まで⇒1年につき40万円、②勤続年数20年超⇒1年につき70万円

(注2)課税退職所得金額の区分に応じ5%から45%までの税率が適用

※勤続年数5年以下の法人役員等の退職金については、2分の1課税を適用しない(平成24年度税制改正)。

■資産課税

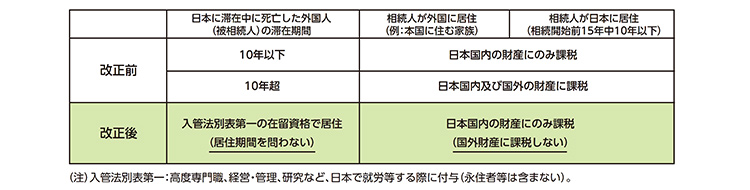

(1)外国人に係る相続税等の納税義務の見直し

○高度外国人材等の日本での就労を促進する観点から、就労等のために日本に居住する外国人が死亡した際、その居住期間にかかわらず、外国に居住する家族等が相続により取得する国外財産を相続税の課税対象としないこととします(贈与税についても同様)

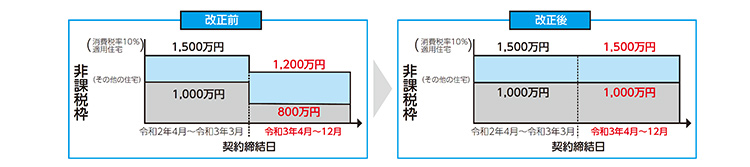

(2)住宅取得等資金に係る贈与税の非課税措置の拡充

○令和3年4月以降の非課税枠を、令和2年度の非課税枠の水準(最大1,500万円)まで引き上げることとします。

○合計所得金額が1,000万円以下の者について面積要件を緩和し、床面積が40㎡以上50㎡未満である住宅についても適用できることとします

(改正前:所得要件…2,000万円以下 面積要件(下限)…50㎡以上)

(注)上図は、耐震・省エネ・バリアフリー住宅向けの非課税枠。一般住宅の非課税枠は、それぞれ500万円減。

(注)上図は、耐震・省エネ・バリアフリー住宅向けの非課税枠。一般住宅の非課税枠は、それぞれ500万円減。

(3)教育資金、結婚子育て資金の一括贈与に係る贈与税の非課税措置の見直し

○節税的な利用を防止する観点から次の見直しを行った上で、適用期限を令和5年3月31日まで、2年延長します。

・教育資金の一括贈与について、贈与から経過した年数にかかわらず、贈与者死亡時の残高を相続財産に加算します。

・両措置について、受贈者が贈与者の孫等である場合に、贈与者死亡時の残高に係る相続税額に2割加算を適用します。

(参考)土地に係る固定資産税等の負担調整措置

○宅地等及び農地の負担調整措置について、令和3年度から令和5年度までの間、改正前の負担調整措置の仕組みを継続することとします。

○その上で、令和3年度に限り、負担調整措置等により税額が増加する土地について、前年度の税額に据え置く特別な措置を講ずることとします。

■消費課税

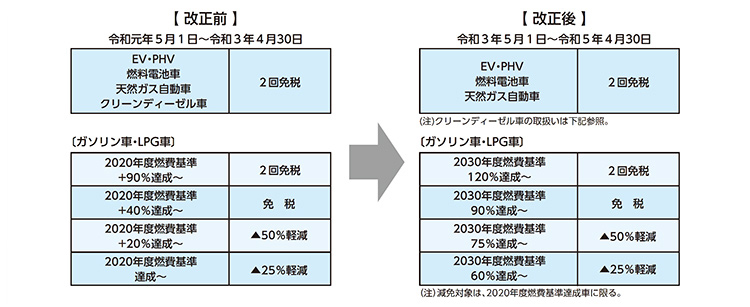

(1)自動車重量税のエコカー減税の見直し

○自動車重量税のエコカー減税について、全体として自動車ユーザーの負担が増えないように配慮しつつ、燃費性能がより優れた自動車の普及を促進する観点から、目標年度が到来した2020年度燃費基準を達成していることを条件に、2030年度燃費基準の達成度に応じて減免する仕組みに切り替えます。

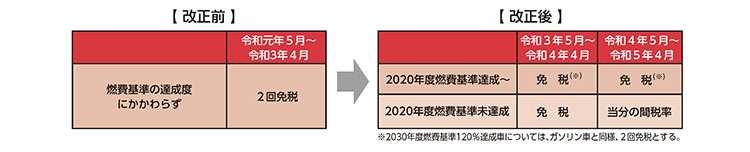

○また、クリーンディーゼル車については、燃費基準の達成状況や普及の状況等を総合的に勘案し、ガソリン車と同等に扱うこととします。その際、市場への配慮等の観点から、令和3年度及び令和4年度に関しては激変緩和措置を講ずることとします。

○また、クリーンディーゼル車については、燃費基準の達成状況や普及の状況等を総合的に勘案し、ガソリン車と同等に扱うこととします。その際、市場への配慮等の観点から、令和3年度及び令和4年度に関しては激変緩和措置を講ずることとします。

○具体的には、令和5年4月末までの間に限り、2020年度燃費基準を達成するクリーンディーゼル車に限って1回免税とする激変緩和措置を講ずることとします。また、令和4年4月末までは、2020年度燃費基準未達成車についても特別に上記激変緩和措置の対象とします。

(参考)自動車税・軽自動車税の環境性能割の税率区分の見直し・臨時的軽減の延長及び種別割のグリーン化特例の見直し

(参考)自動車税・軽自動車税の環境性能割の税率区分の見直し・臨時的軽減の延長及び種別割のグリーン化特例の見直し

○自動車税・軽自動車税の環境性能割について、新たな2030年度燃費基準の下での区分の見直し等、所要の措置を講ずることとします。

○環境性能割の臨時的軽減について、適用期限を9か月延長し、令和3年末までの取得を対象とします。この措置による減収については、全額国費で補塡することとします。

○グリーン化特例(軽課)は、重点化等を行った上で2年間延長することとします。

(2)航空機燃料税の税率引下げ

○航空ネットワークの維持及び航空会社による設備投資等の支援のため、令和3年4月1日から令和4年3月31日までの間、航空機燃料税の税率を改正前の半額とします(18,000円/kl→9,000円/k(l

沖縄路線:9,000円/kl→4,500円/kl、特定離島路線:13,500円/kl→6,750/kl))。

(3)金密輸に対応するための消費税の仕入税額控除制度の見直し

○より一層の金地金の密輸抑止を図る観点から、金又は白金の地金の課税仕入れに係る仕入税額控除の要件として保存することとされている本人確認書類のうち、一定の書類をその対象から除外することとします。

詳しくは下記参照先をご覧ください。

- 参照ホームページ [ 財務省 ]

- https://www.mof.go.jp/tax_policy/publication/brochure/zeisei21.html