【税制】

「令和6年度税制改正」をまとめた小冊子を公表

財務省から、「令和6年度税制改正(令和6年3月)」が公表されています。これは、令和6年度税制改正を盛り込んだ「所得税法等の一部を改正する法律(令和6年3月30日法律第8号)」などが成立したことを受けて、その内容を分かりやすくまとめたものです(先に公表されていた「令和6年度税制改正(案)のポイント」の確定版です)。

令和6年度税制改正では、賃金上昇が物価高に追いついていない国民の負担を緩和し、物価上昇を上回る持続的な賃上げが行われる経済の実現を目指す観点から、所得税・個人住民税の定額減税の実施や、賃上げ促進税制の強化等を行うこととしています。

また、資本蓄積の推進や生産性の向上により、供給力を強化するため、戦略分野国内生産促進税制やイノベーションボックス税制を創設し、スタートアップ・エコシステムの抜本的強化のための措置を講じ、加えて、グローバル化を踏まえてプラットフォーム課税の導入等を行うとともに、地域経済や中堅・中小企業の活性化等の観点から、事業承継税制の特例措置に係る計画提出期限の延長等を行うこととしています。

企業実務や企業経営を行ううえでも、個人所得課税に関する改正(所得税・個人住民税の定額減税など)や法人課税に関する改正(賃上げ促進税制の強化など)は、押さえておきたいところですが、そのポイントが簡潔にまとめられています。

ここでは法人課税の6つについてご紹介します。

【法人課税】

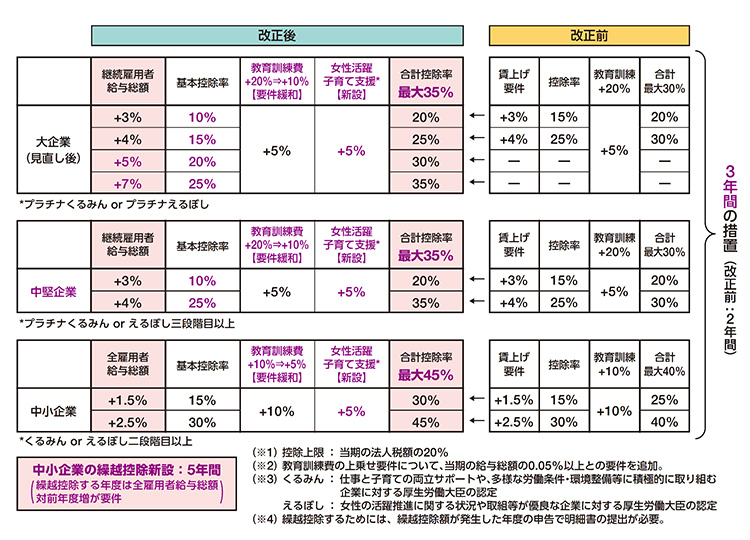

(1)賃上げ促進税制の強化

■物価高に負けない構造的・持続的な賃上げの動きをより多くの国民に広げ、効果を深めるため、賃上げ要件等について以下の見直しを行います。

・大企業

物価高に負けない賃上げの牽引役であり、より高い賃上げへのインセンティブを強化するため、3%の賃上げ率の要件は維持しつつ、段階的に7%までの、さらに高い賃上げ率の要件を創設します。

・中堅企業

新たに「中堅企業」枠(従来の大企業のうち従業員数が2,000人以下の企業)を創設し、地域の良質な雇用を支える中堅企業にも賃上げしやすい環境を整備するため、3%・4%の賃上げ要件を設定します。

・中小企業

賃上げの裾野を一層広げるため、赤字の中小企業にも賃上げインセンティブとなるよう、繰越控除措置を創設します。賃上げ率の要件(1.5%、2.5%)及び控除率は維持します。

■人材投資や働きやすい職場づくりへのインセンティブを付与するため、教育訓練費を増やす企業への上乗せ措置の要件を緩和するとともに、子育てとの両立支援や女性活躍支援に積極的な企業への上乗せ措置を創設します。

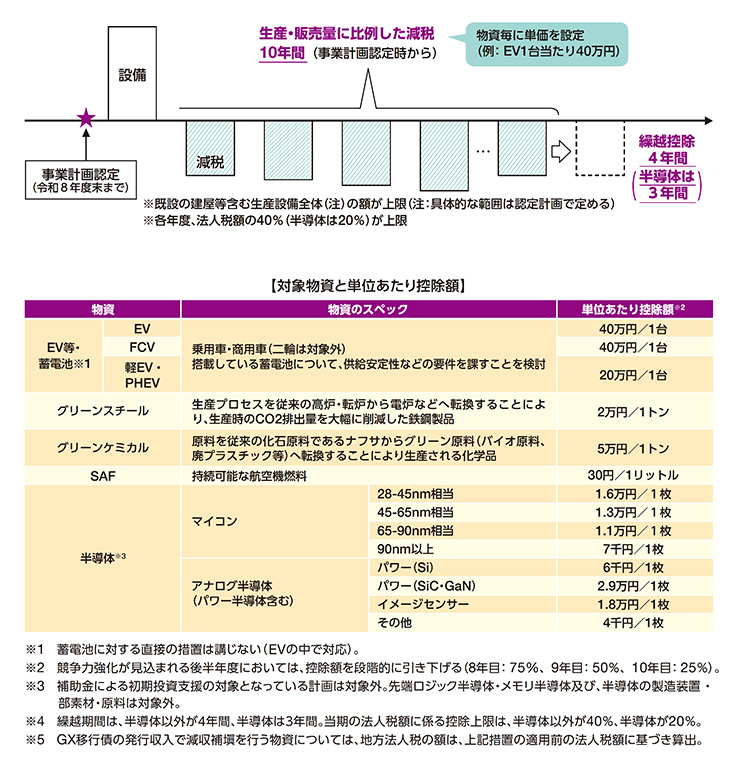

(2)戦略分野国内生産促進税制の創設

■民間として事業採算性に乗りにくいものの、国として特段に戦略的な長期投資が不可欠となるGX・DX・経済安全保障の戦略分野における国内投資を促進するため、生産・販売量に応じて減税を行う新たな制度を創設します。

■ただし、以下①~③の要件全てに該当する場合、当該年度について税額控除を適用しないこととします(繰越控除除く)。

■ただし、以下①~③の要件全てに該当する場合、当該年度について税額控除を適用しないこととします(繰越控除除く)。

①所得金額:対前年度比で増加

②継続雇用者給与等支給総額:対前年度増加率1%未満

③国内設備投資額:当期の減価償却費の4割以下

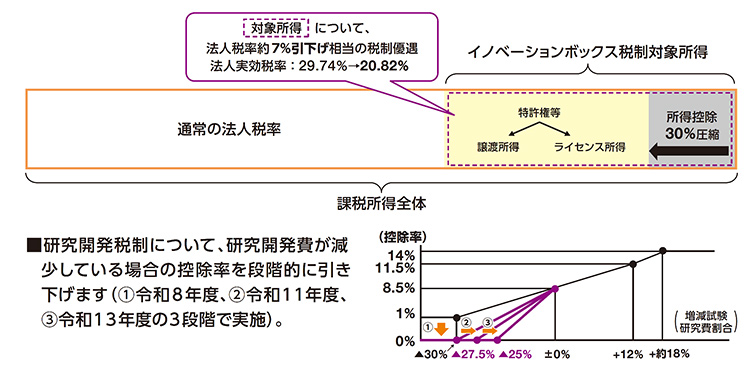

(3)イノベーションボックス税制の創設

■研究開発拠点としての立地競争力強化のため、国内で自ら研究開発した知的財産権から生じる一定の所得について、所得控除を行う新たな制度を創設します。

対象知的財産:特許権、AI関連のプログラムの著作権(令和6年4月1日以降に取得したもの)

対象所得:譲渡所得、ライセンス所得(海外への譲渡に伴う譲渡所得及び関連者からの所得を除く)

所得控除率:30%

措置期間:7年間(令和7年4月1日施行)

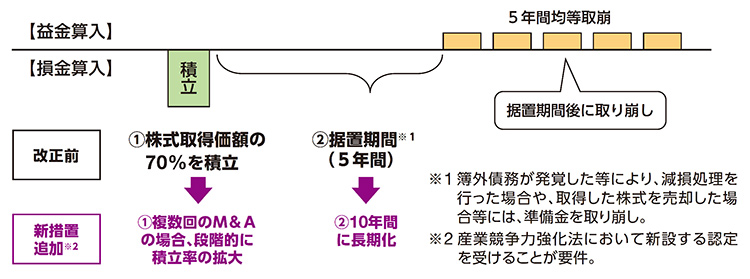

(4)中小企業事業再編投資損失準備金制度の拡充

■中小企業事業再編投資損失準備金制度(※)について、成長意欲のある中堅・中小企業が、複数回のM&Aを実施する場合には、積立率を改正前の70%から、2回目には90%、3回目以降は100%に拡充し、据置期間を改正前の5年から10年に延長します。

(※)中小企業が、株式譲渡によるM&Aを行う場合に、株式等の取得価額の70%以下の金額を中小企業事業再編投資損失準備金として積立てたときは、当該積立金額を損金算入可能とするもの。

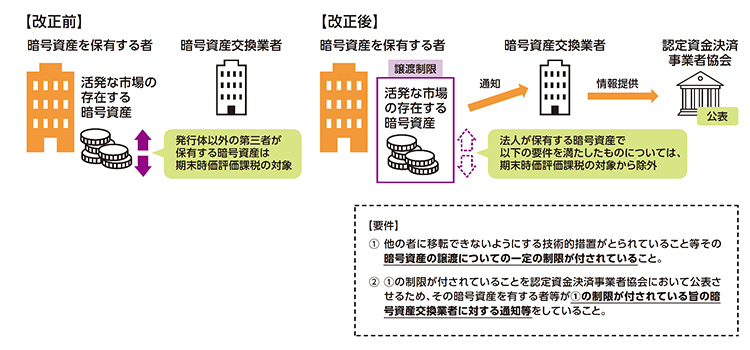

(5)第三者保有の暗号資産の期末時価評価課税の見直し

■法人が有する暗号資産のうち、活発な市場が存在するものについては、期末に時価評価することとされ、評価損益は課税対象とされています。

■このうち、自己が発行した暗号資産で一定のものについては、期末時価評価課税の対象外とされていますが、今般、発行者以外の第三者が継続保有する暗号資産についても、一定の要件の下、期末時価評価課税を不要とします。

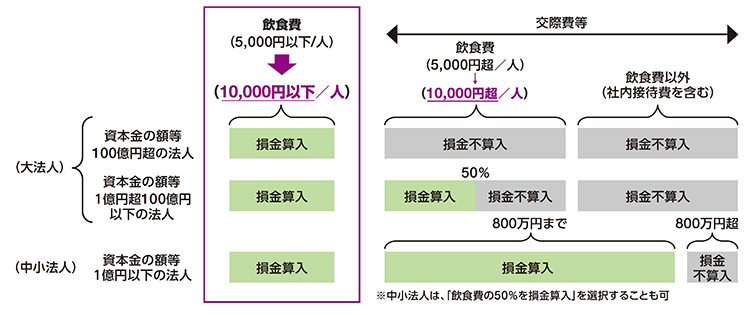

(6)交際費から除外される飲食費に係る見直し

■交際費等は損金不算入とされていますが、平成18年度税制改正により、会議費相当とされる1人5,000円以下の飲食費は交際費等の範囲から除外され、全額損金算入されています。この5,000円以下とされている飲食費の金額基準について、会議費の実態等を踏まえ、10,000円以下まで引き上げます。

■このほか、接待飲食費に係る損金算入の特例及び中小法人に係る損金算入の特例の適用期限を3年延長します。

詳しくは下記参照先をご覧ください。

- 参照ホームページ [ 財務省 ]

- https://www.mof.go.jp/tax_policy/publication/brochure/zeisei24.html