【税制】

インボイスQ&Aを令和6年4月に改訂

「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A(インボイスQ&A)」は、事業者の皆様が、消費税の軽減税率制度への対応とともに、適格請求書等保存方式(いわゆるインボイス制度)にも対応いただけるよう、その内容をわかりやすく解説したものです。

このQ&Aについては、寄せられた質問や頂いた疑問点を踏まえて、随時、追加や掲載内容の改訂を行っていく予定とされていましたが、この度、令和6年4月改訂版が公表されました。

■令和6年4月に追加・改定されたQ&A

【登録申請から登録通知までの期間及び自らの登録番号の確認方法】

問4:登録申請書を提出してから登録の通知を受けるまでにどの程度の期間がかかりますか。また、自分の登録番号が記載されている通知書を紛失してしまった場合、どうすればよいでしょうか。

【答】

登録申請書を提出してから登録通知を受けるまでの期間については、一時期に多量の登録申請書が提出された場合は処理に時間を要するなど、登録申請書の提出状況により異なります。

現時点における登録申請書を提出してから登録通知までに要する期間については、国税庁ホームページの「インボイス制度特設サイト」に「適格請求書発行事業者の登録通知時期の目安について」を掲載しています。まずはこの登録通知時期の目安をご確認いただき、当該目安を超えていた場合は、各国税局(所)インボイス登録センターへお問合せください。

また、ご自身の登録番号がわからなくなった場合などの理由により、既に登録を受けている事業者の方が自身の登録番号を確認したい場合には、各国税局(所)インボイス登録センターの案内ページに記載の問合せ先にお問合せください。

なお、登録申請書をe-Taxで提出し、登録通知を電子データで受け取ることを希望される場合は、事前にメールアドレスを登録すると、登録したメールアドレス宛に、登録通知が「通知書等一覧」に格納されたことをお知らせするメールが送信され、すぐに登録通知を確認できますので、ぜひご利用ください。

(注)

1:法人番号を有する法人の登録番号は「T+13桁の法人番号」となります。法人番号については、「国税庁法人番号公表サイト」で検索できます。

2:登録通知をe-Tax(電子データ)で受領することを希望された場合、e-Tax(電子データ)で確認ができます。具体的な確認手順は、「インボイス制度特設サイト」の「申請手続」にある「登録通知データ確認マニュアル」をご参照ください。

3:メールアドレスの登録方法については、国税庁ホームページ「インボイス制度特設サイト」の「申請手続」にある「メールアドレス・宛名登録マニュアルe-Taxソフト(WEB版)ver.」をご参照ください。

【年の中途から登録を受けた場合における消費税の確定申告が必要となる期間(個人事業者の場合】

問8:個人事業者が、年の中途から適格請求書発行事業者の登録を受けた場合、その年の1月1日から12月31日までの課税期間の消費税の申告について具体的に教えてください。

【答】

1:免税事業者である個人事業者が令和X年の中途に適格請求書発行事業者の登録を受けた場合(登録に際して令和X年分を適用開始課税期間とする課税選択届出書を提出した場合を除きます。)令和X年分について免税事業者である個人事業者が例えば令和X年7月1日から適格請求書発行事業者の登録を受けた場合には、登録日である令和X年7月1日以後は課税事業者となりますので、令和X年7月1日から令和X年12月31日までの期間に行った課税資産の譲渡等及び特定課税仕入れについて、令和X年分の消費税の申告が必要となります(28年改正法附則44④)。

《免税事業者に係る登録の経過措置》

(例免税事業者である個人事業者が令和X年7月1日を登録希望日とする登録申請書を提出し、同日、登録を受ける場合

(参考)

(参考)

令和X年7月1日から登録を受けることとなった場合において、登録日の前日である令和X年6月30日に、免税事業者であった期間中に国内において譲り受けた課税仕入れに係る棚卸資産や保税地域からの引取りに係る課税貨物で棚卸資産に該当するものを有しており、当該棚卸資産又は課税貨物について明細を記録した書類を保存しているときは、当該棚卸資産又は課税貨物に係る消費税額について仕入税額控除の適用を受けることができます(改正令附則17)。

2:令和X年分について課税事業者である個人事業者が令和X年の中途に適格請求書発行事業者の登録を受けた場合(令和X年分を適用開始課税期間とする課税選択届出書を提出している場合を含みます。)令和X年分について課税事業者である個人事業者が例えば令和X年7月1日から適格請求書発行事業者の登録を受けた場合、同日から適格請求書発行事業者となりますが、その課税期間(令和X年1月1日から12月31日まで)中に行った課税資産の譲渡等及び特定課税仕入れについて、令和X年分の消費税の申告が必要となります。

【課税期間の中途から課税事業者となった場合の基準期間における課税売上高】

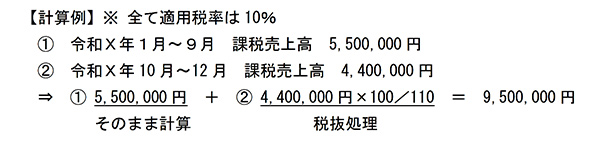

問8-2:私は、令和X年10月1日から適格請求書発行事業者となった個人事業者ですが、それまでの間は免税事業者でした。令和X+2年分の申告における基準期間(令和X年分)における課税売上高は、免税事業者であった令和X年1月から9月までの金額を含むのでしょうか。

【答】

適格請求書発行事業者になったことにより、令和X年10月1日から課税事業者となった個人事業者が、令和X+2年分の消費税の確定申告を行うに当たり、その基準期間は令和X年となりますが、この場合の基準期間における課税売上高(税抜)は、当該個人事業者が免税事業者であった期間(令和X年1月から9月)の課税売上高を含む金額で計算することとなります(消法9②一、基通1-4-5。)

また、その免税事業者であった期間に係る課税売上高について税抜処理は行わず、その売上げ(非課税売上げ等を除きます。)がそのまま課税売上高となりますので、以下の例のとおり計算することとなります。

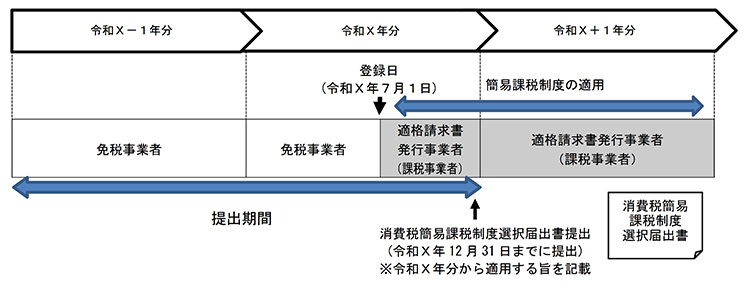

【簡易課税制度を選択する場合の手続等】

問9:免税事業者が令和5年10月1日から令和11年9月30日までの日の属する課税期間中に登録を受ける場合には、登録を受けた日から課税事業者になるとのことですが、その課税期間から簡易課税制度の適用を受けることができますか。

【答】

免税事業者が令和5年10月1日から令和11年9月30日までの日の属する課税期間中に登録を受けることとなった場合には、登録日(令和5年10月1日より前に登録の通知を受けた場合であっても、登録の効力は登録日から生じます。)から課税事業者となる経過措置が設けられています(28年改正法附則44④、基通21-1-1)。

この経過措置の適用を受ける事業者が、登録日の属する課税期間中にその課税期間から簡易課税制度の適用を受ける旨を記載した「消費税簡易課税制度選択届出書」を、納税地を所轄する税務署長に提出した場合には、その課税期間の初日の前日に消費税簡易課税制度選択届出書を提出したものとみなされます(改正令附則18)。

したがって、ご質問の場合、登録日の属する課税期間中にその課税期間から簡易課税制度の適用を受ける旨を記載した「消費税簡易課税制度選択届出書」を提出することにより、その課税期間から、簡易課税制度の適用を受けることができます。

《消費税簡易課税制度選択届出書の提出に係る特例》

(例)免税事業者である個人事業者が令和X年7月1日から登録を受けた場合で、令和X年分の申告において簡易課税制度の適用を受けるとき

※2割特例の適用を受けた適格請求書発行事業者が、その適用を受けた課税期間の翌課税期間中に、提出した日の属する課税期間について適用を受ける旨を記載した「消費税簡易課税制度選択届出書」をその納税地を所轄する税務署長に提出した場合には、当該課税期間の初日の前日に当該届出書を税務署長に提出したものとみなされます(28年改正法附則51の2⑥)。

※2割特例の適用を受けた適格請求書発行事業者が、その適用を受けた課税期間の翌課税期間中に、提出した日の属する課税期間について適用を受ける旨を記載した「消費税簡易課税制度選択届出書」をその納税地を所轄する税務署長に提出した場合には、当該課税期間の初日の前日に当該届出書を税務署長に提出したものとみなされます(28年改正法附則51の2⑥)。

詳細については、問117《2割特例を適用した課税期間後の簡易課税制度の選択》をご参照ください。

【登録の取りやめ】

問13:当社は3月決算法人であり、令和5年10月1日に適格請求書発行事業者の登録を受けていましたが、令和7年4月1日から適格請求書発行事業者の登録を取りやめたいと考えています。この場合、どのような手続が必要ですか。

【答】

適格請求書発行事業者は、納税地を所轄する税務署長に「適格請求書発行事業者の登録の取消しを求める旨の届出書」(以下「登録取消届出書」といいます。)を提出することにより、適格請求書発行事業者の登録の効力を失わせることができます(消法57の2⑩一)。

なお、この場合、原則として、登録取消届出書の提出があった日の属する課税期間の翌課税期間の初日に登録の効力が失われることとなります(消法57の2⑩一)。

ただし、登録取消届出書を、翌課税期間の初日から起算して15日前の日(注を過ぎて提出した場合は、翌々課税期間の初日に登録の効力が失われることとなります(消法57の2⑩一、消令70の5③)。

したがって、ご質問の場合については、令和7年3月17日までに登録取消届出書を提出する必要があります(注)。

なお、免税事業者が登録に係る経過措置により令和5年10月1日を含む課税期間以外の課税期間に適格請求書発行事業者の登録を受けた場合は、適格請求書発行事業者の登録を取りやめたとしても、登録日以後2年を経過する日の属する課税期間までの各課税期間について免税事業者となることはできません28年改正法附則44⑤)。

免税事業者の登録に係る経過措置の詳細については、問7《免税事業者が令和5年10月1日から令和11年9月30日までの日の属する課税期間中に登録を受ける場合》をご参照ください。

(注)「翌課税期間の初日から起算して15日前の日」が日曜日、国民の祝日に関する法律(昭和23年法律第178号)に規定する休日その他一般の休日、土曜日又は12月29日、同月30日若しくは同月31日であったとしても、これらの日の翌日とはなりません。

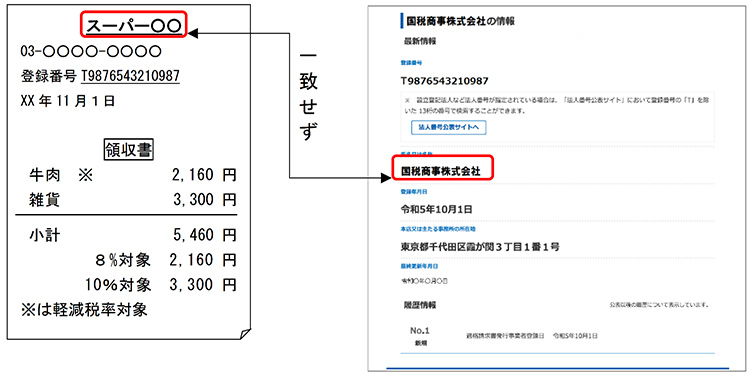

【適格請求書発行事業者公表サイトの検索結果とレシート表記が異なる場合】

問21-2:屋号が記載されたレシート(適格簡易請求書)の交付を受けました。当該レシートに記載された登録番号に基づき、「国税庁適格請求書発行事業者公表サイト」にて検索した結果、事業者の氏名又は名称のみが表示され、屋号は表示されませんでした。このような場合、当社は仕入税額控除の適用を受けてよいのでしょうか。

【答】

適格請求書、適格簡易請求書又は適格返還請求書(以下「適格請求書等」といいます。)に記載する氏名・名称については、電話番号等により適格請求書を交付する事業者を特定することができれば、屋号や省略した名称などの記載で差し支えないこととされています(屋号による記載については、問55《屋号による記載》をご参照ください。)。

したがって、その氏名・名称の代わりに屋号が記載された適格請求書等を受領した事業者においては、「国税庁適格請求書発行事業者公表サイト」で当該適格請求書等に記載された登録番号を基にして検索したとしても、その結果として表示された事業者が当該適格請求書等に記載された屋号の事業者と同一であるか明らかとならないことも考えられます。

この点、本サイトは、取引先から受領した請求書等に記載されている登録番号が取引時点において有効なものかを確認するために利用されるものであるため、その登録番号の有効性が確認できれば、一義的には有効な適格請求書等として取り扱うこととして差し支えありません(注)。

(注)売手が適格請求書発行事業者以外の者であるにもかかわらず、自らの登録番号と誤認されるような英数字が記載されているような場合には、当該請求書等は適格請求書等に該当しないこととなりますが、適格請求書発行事業者以外の者がそうした適格請求書又は適格簡易請求書であると誤認されるおそれのある表示をした書類を交付することや、適格請求書発行事業者が偽りの記載をした適格請求書又は適格簡易請求書を交付すること、それらの書類の記載事項に係る電磁的記録を提供することは禁止されており、罰則(1年以下の懲役又は50万円以下の罰金)の適用対象となります(消法57の5、65)。

また、そうした書類や電磁的記録を受領した事業者において、災害その他やむを得ない事情により、請求書等の保存をすることができなかったことを証明した場合には、帳簿や請求書等の保存がなくとも仕入税額控除の適用を受けることが可能です(消法30⑦但書)。

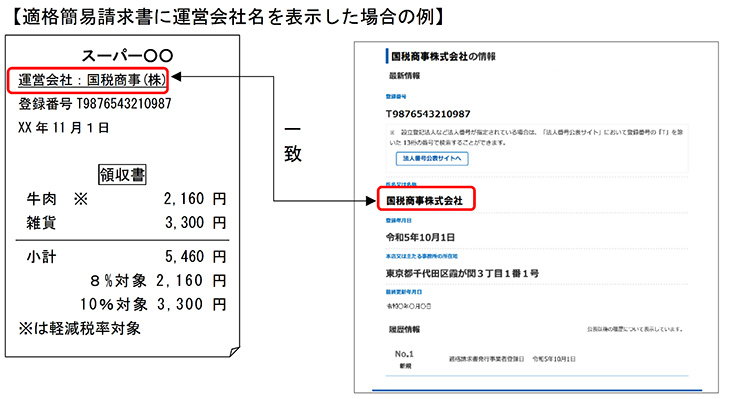

(参考)適格請求書を発行する事業者における対応例

国税庁適格請求書発行事業者公表サイトの検索結果として表示される事業者名とレシートに表記した屋号等が異なる場合、売手である適格請求書発行事業者において、顧客から問合せを受けることも考えられます。

こうした問合せに対する対応としては、例えば、個人事業者については、申出により「主たる屋号」を公表することが考えられます。

また、法人については「主たる屋号」の公表ができる仕組みとはなっていませんが、例えば、レシートに、屋号に加えて「国税庁適格請求書発行事業者公表サイト」に掲載されている運営会社等の名称を併記することや、店頭に「公表サイトには運営会社等の名称(○○株)))が表示される」旨を掲示する等の方法によることもご検討ください。

【適格簡易請求書を交付することができる事業の具体例】

問24-2:当団体は、多数の会員を有する事業者団体です。当団体は、定期的に会員の中から広く参加者を募ってセミナーを開いており、セミナー当日に参加者からその対価を徴収しています。このセミナーについては、適格簡易請求書の交付対象になりますか。なお、参加者は毎回多数に上るため、参加費を徴収する際には「●●会会員様」という宛名を事前に印刷した領収書、あるいは宛名のない領収書を配布しています。

【答】

適格請求書発行事業者が、不特定かつ多数の者に課税資産の譲渡等を行う一定の事業を行う場合には、適格請求書に代えて、記載事項を簡易なものとした適格簡易請求書を交付することができます(消法57の4②、消令70の11)。

この適格簡易請求書の交付ができる事業は、小売業や飲食店業、写真業、旅行業、タクシー業及び駐車場業(不特定かつ多数の者に対するものに限ります。)の他、「これらの事業に準ずる事業で不特定かつ多数の者に資産の譲渡等を行う事業」についても対象になりますが、当該事業に該当するかは、個々の事業の性質により判断されます。

「不特定かつ多数の者に資産の譲渡等を行うもの」には、その取引に当たり、相手方の氏名等を確認するものであったとしても、相手方を問わず広く一般を対象に資産の譲渡等を行う、ホテル・旅館等の宿泊サービスや航空サービス、レンタカー事業なども含まれます。

他方、通常の事業者間取引や、消費者を含めた多数の者に対して行う取引であったとしても、その相手方を一意に特定したうえで契約を行い、その契約に係る取引の内容に応じて個々に課税資産の譲渡等を行うようなもの(電気・ガス・水道水の供給、電話料金など)は、一般的には、適格簡易請求書の交付ができる事業には当たりません。

ご質問のセミナーについては、その参加者が貴団体の会員に限られ、一定の対象者に対して取引を行うものではありますが、相手方を一意に特定したうえで開催されるものではなく、また、対象者も多数に上るものであることから、適格簡易請求書の交付を行う事業に該当することとなります。

これにより、領収書に「書類の交付を受ける事業者の氏名又は名称」の記載は不要となりますので、あらかじめ「●●会会員様」との宛名を印刷した領収書を適格簡易請求書として交付することも認められます。また、仮に宛名として会員名を記載した場合であっても、適格簡易請求書であることには変わりはないため、消費税額等又は適用税率のいずれかの記載があれば問題ないことになります。

【消費者に限定した取引についての適格請求書の交付義務】

問24-3:当社は適格請求書発行事業者です。当社の提供しているサービスは、規約において消費者向けを前提としているため、課税事業者から適格請求書の求めがあったとしても適格請求書の交付は行わないこととしてよいでしょうか。

【答】

適格請求書発行事業者は、課税事業者の求めに応じて、適格請求書の交付義務が生じます(消法57の4①)。

そのため、消費者に対しては適格請求書を交付する義務は生じませんので、貴社の利用規約等において提供するサービスの対象を消費者に限定し、実際に事業者による利用がないのであれば、適格請求書を交付する必要はありません。

しかしながら、そうした制限にもかかわらず、実際に当該サービスを利用した課税事業者から適格請求書の交付を求められた場合には、利用規約等にかかわらず、消費税法上、貴社にその交付義務が生じることとなります。

その際、貴社の提供するサービスが不特定かつ多数の者に資産の譲渡等を行う事業である場合には、適格請求書に代えて、適格簡易請求書を交付することが可能です(消法57の4②、消令70の11)。

【適格請求書の様式】

問25:適格請求書の様式は、法令又は通達等で定められていますか。

【答】

適格請求書の様式は、法令等で定められていません。適格請求書として必要な次の事項が記載された書類(請求書、納品書、領収書、レシート等)であれば、その名称を問わず、適格請求書に該当します消法57の4①、基通1-8-1)。

①適格請求書発行事業者の氏名又は名称及び登録番号

②課税資産の譲渡等を行った年月日(※)

③課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象課税資産の譲渡等である場合には、資産の内容及び軽減対象課税資産の譲渡等である旨)

④課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額及び適用税率

⑤税率ごとに区分した消費税額等

⑥書類の交付を受ける事業者の氏名又は名称

※課税期間の範囲内で一定の期間内に行った課税資産の譲渡等につき適格請求書をまとめて作成する場合には、当該一定の期間を記載することができます。

なお、上記のとおり、適格請求書はその記載事項を満たす限り、様式や名称を問いませんので、通常、代金の支払いを受ける際に適格請求書の記載事項を満たした領収書等を交付することとしている事業形態であっても、それとは別に適格請求書の記載事項を満たした「領収書」以外の書類(例えば、請求書や納品書、明細書など)を交付するといった対応も考えられます。

【手書きの領収書】

問26:手書きの領収書を適格請求書として交付することはできますか。

【答】

手書きの領収書であっても、適格請求書として必要な次の事項が記載されていれば、適格請求書に該当します(消法57の4①、基通1-8-1)。

①適格請求書発行事業者の氏名又は名称及び登録番号

②課税資産の譲渡等を行った年月日

③課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象課税資産の譲渡等である場合には、資産の内容及び軽減対象課税資産の譲渡等である旨)

④課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額及び適用税率

⑤税率ごとに区分した消費税額等

⑥書類の交付を受ける事業者の氏名又は名称

なお、適格簡易請求書を交付する場合の記載事項については、問58《適格簡易請求書の記載事項》を、手書きの領収書による適格簡易請求書の交付については、問58-2《手書きの領収書による適格簡易請求書の交付》を、それぞれご参照ください。

【免税事業者の交付する請求書等】

問26-2:私は、免税事業者である個人事業者です。適格請求書等保存方式においては適格請求書発行事業者しか適格請求書を交付できないとのことですが、免税事業者はこれまで交付していたような請求書や領収書等を交付することはできないのでしょうか。

【答】

適格請求書等保存方式において、適格請求書を交付することができるのは適格請求書発行事業者に限られます(消法57の4①)。

他方、適格請求書発行事業者以外の者であっても、適格請求書に該当しない(適格請求書の記載事項を満たさない)請求書や領収書等の交付や、それらに記載すべき事項に係る電磁的記録の提供を行うことは、これまでと同様に可能です(注1)。

ただし、適格請求書発行事業者以外の者が、適格請求書発行事業者が作成した適格請求書又は適格簡易請求書であると誤認されるおそれのある表示をした書類(注2)を交付することや、当該書類の記載事項に係る電磁的記録を提供することは禁止されており、罰則(1年以下の懲役又は50万円以下の罰金)の適用対象となります(消法57の5、65)。

なお、免税事業者が請求書等に消費税相当額を記載したとしても、それが適格請求書等と誤認されるおそれのあるものでなければ、基本的に罰則の適用対象となるものではありません。また、免税事業者であっても、仕入れの際に負担した消費税相当額を取引価格に上乗せして請求することは適正な転嫁として、何ら問題はありません。

(注)

1:適格請求書発行事業者以外の者からの課税仕入れについては、仕入税額相当額の一定割合(80%、50%)を仕入税額とみなして控除できる経過措置が設けられています(28年改正法附則52、53)が、当該経過措置の適用を受けるためには、区分記載請求書の記載事項を満たした書類等の保存が求められていますので、取引の相手方からそうした書類等の作成・交付を求められることも考えられます。なお、保存されている書類が消費税法上の適格請求書か区分記載請求書であるかは、所得税・法人税の必要経費性・損金性に影響を与えるものではありません。

2:適格請求書又は適格簡易請求書であると誤認されるおそれのある表示をした書類とは、例えば、登録番号(T+13桁の数字)と類似した英数字や、自身のものではない登録番号を、自らの「登録番号」として記載した書類などをいいます。

(参考)免税事業者等からの仕入れに係る経過措置の詳細については、問113《免税事業者等からの仕入れに係る経過措置》をご参照ください。

【適格返還請求書の交付義務】

問27:返品や値引き等の売上げに係る対価の返還等を行う場合、適格請求書発行事業者は、何か対応が必要ですか。

【答】

適格請求書発行事業者には、課税事業者に返品や値引き等の売上げに係る対価の返還等を行う場合、適格返還請求書の交付義務が課されています(消法57の4③)。適格返還請求書の記載事項については、問60から問62までをご参照ください。

ただし、次の取引は、適格返還請求書の交付義務が免除されます(消令70の9③一)。

①3万円未満の公共交通機関(船舶、バス又は鉄道)による旅客の運送

②出荷者等が卸売市場において行う生鮮食料品等の販売(出荷者から委託を受けた受託者が卸売の業務として行うものに限ります。)

③生産者が農業協同組合、漁業協同組合又は森林組合等に委託して行う農林水産物の販売(無条件委託方式かつ共同計算方式により生産者を特定せずに行うものに限ります。)

④3万円未満の自動販売機及び自動サービス機により行われる商品の販売等

⑤郵便切手類のみを対価とする郵便・貨物サービス(郵便ポストに差し出されたものに限ります。)

上記のほか、売上げに係る対価の返還等に係る税込価額が1万円未満(注である場合には、その適格返還請求書の交付義務が免除されます(消法57の4③、消令70の9③二)。

(注)

ここでいう1万円未満の判定単位については、問28《少額な対価返還等に係る適格返還請求書の交付義務免除に係る1万円未満の判定単位》をご参照ください。

なお、適格請求書発行事業者の登録を受ける前に行った課税資産の譲渡等について、登録を受けた以後に売上げに係る対価の返還等を行う場合には、適格返還請求書の交付義務はありません(基通1-8-18)。

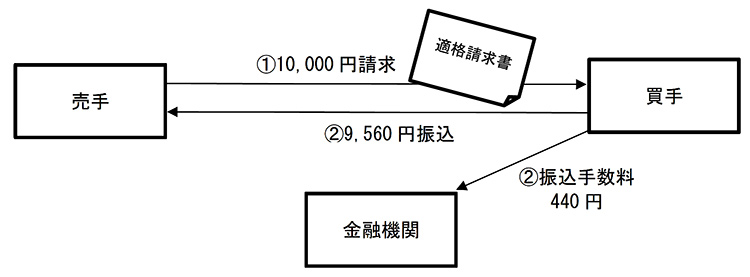

【売手が負担する振込手数料相当額】

問29:売手からの代金請求について、取引当事者の合意の下で買手が振込手数料相当額を請求金額から差し引いて支払うことで売手が負担する商慣行があります。この売手が負担する振込手数料相当額について、売手が代金請求の際に既に適格請求書を交付している場合に、必要となる対応を教えてください。

【答】

ご質問の場合、取引当事者間の契約関係等により、次のように対応が分けられます。

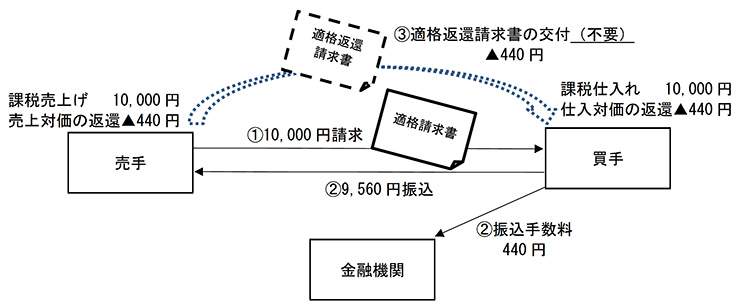

1:売手が振込手数料相当額を売上値引きとする場合

売手は、振込手数料相当額について売上値引きとする場合、売上げに係る対価の返還等を行っていることとなりますので、原則として、買手に対して適格返還請求書を交付する必要がありますが、一般的には、こうした振込手数料相当額は1万円未満となると考えられますので、その場合は適格返還請求書の交付義務が免除されることとなります(消法57の4③、消令70の9③二)。

ご質問の場合は、売上値引きの金額が440円であるため、当該売上値引きに係る適格返還請求書の交付は必要ありません。

なお、売手が買手に対して売上げに係る対価の返還等を行った場合の適用税率は、売上げに係る対価の返還等の基となる課税資産の譲渡等の適用税率に従います。そのため、軽減税率(8%)対象の課税資産の譲渡等を対象とした振込手数料相当額の売上値引きには、軽減税率(8%)が適用されます。

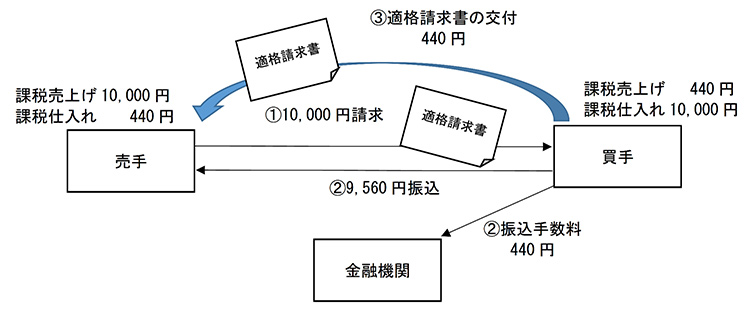

2:振込手数料相当額について、売手が買手から「代金決済上の役務提供(支払方法の指定に係る便宜)」を受けた対価とする場合

2:振込手数料相当額について、売手が買手から「代金決済上の役務提供(支払方法の指定に係る便宜)」を受けた対価とする場合

売手の買手に対する課税資産の譲渡等と、買手の売手に対する代金決済上の役務の提供は、それぞれ異なる課税資産の譲渡等となります。

したがって、売手は、請求金額から差し引かれた振込手数料相当額について、仕入税額控除の適用を受けるためには、買手から交付を受けた適格請求書の保存が必要となります。

なお、売手は、請求金額から差し引かれた振込手数料相当額について、仕入明細書等を作成し、買手の確認を受けて仕入税額控除を行うこともできます(消法30⑨三)。

(注)

(注)

1:一定規模以下の事業者については、令和5年10月1日から令和11年9月30日までの間に国内において行う課税仕入れについて、当該課税仕入れに係る支払対価の額が1万円未満である場合には、一定の事項が記載された帳簿のみの保存により、当該課税仕入れについて仕入税額控除の適用を受けることができる経過措置が設けられています(28年改正法附則53の2、改正令附則24の2①)。

詳細については、問111《一定規模以下の事業者に対する事務負担の軽減措置》をご参照ください。

2:振込手数料等の適格請求書の保存方法については、問103-2《金融機関の入出金手数料や振込手数料に係る適格請求書の保存方法》をご参照ください。

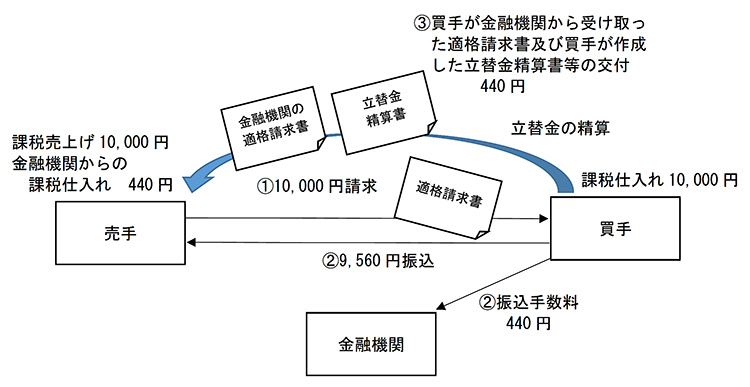

3:買手が売手のために金融機関に対して振込手数料を立替払したものとする場合買手が売手に代わって振込手数料を立替払したものとする場合、売手は、買手が金融機関から受け取った振込手数料に係る適格請求書及び買手が作成した立替金精算書等の交付を受け、振込手数料に係る仕入税額控除を行うことになります(この場合、買手が請求金額から差し引く金額が金融機関の振込手数料と同額である必要があります。)。

なお、買手が金融機関のATMを使って振込手続を行った場合、当該ATM手数料は3万円未満の自動販売機及び自動サービス機により行われる商品の販売等(以下「自動販売機特例」といいます。の対象となりますので、買手が金融機関から受け取った適格請求書及び買手が作成した立替金精算書等の保存は不要となります売手は、買手が差し引いた金額が振込手数料であること及び立替えでの支払が金融機関のATMでの振込みであることを確認した上で、一定の要件の下で帳簿のみの保存により仕入税額控除を行うことが可能となります。)。

立替金については、問94《立替金》を、自動販売機特例については、問41《適格請求書の交付義務が免除される取引》及び問47《自動販売機及び自動サービス機の範囲》を、帳簿のみの保存で仕入税額控除が認められる場合の要件については、問110《帳簿のみの保存で仕入税額控除が認められる場合の帳簿への一定の記載事項》を、それぞれご参照ください。

(注)

(注)

一定規模以下の事業者については、令和5年10月1日から令和11年9月30日までの間に国内において行う課税仕入れについて、当該課税仕入れに係る支払対価の額が1万円未満である場合には、一定の事項が記載された帳簿のみの保存により、当該課税仕入れについて仕入税額控除の適用を受けることができる経過措置が設けられています(28年改正法附則53の2、改正令附則24の2①)。

詳細については、問111《一定規模以下の事業者に対する事務負担の軽減措置》をご参照ください。

【売手が負担する振込手数料相当額に係る経理処理の変更】

問30:売手からの代金請求について、取引当事者の合意の下で買手が振込手数料相当額を請求金額から差し引いて支払うことで売手が当該振込手数料相当額を負担する場合について、当社は、当該負担額を支払手数料として経理処理していましたが、適格請求書等保存方式の開始後においては、売上げに係る対価の返還等として経理処理することを考えています。この場合、どのような対応が必要となりますか。

【答】

売手が負担する振込手数料相当額に係る経理処理については、当該振込手数料相当額を売上げに係る対価の返還等として処理する場合又は支払手数料として処理する場合(立替金とする場合も含みます。)があります(詳細については、問29《売手が負担する振込手数料相当額》をご参照ください。)。

ご質問のように、支払手数料としての経理処理を適格請求書等保存方式の開始後、売上げに係る対価の返還等としての経理処理に変更することは問題なく、当該振込手数料相当額を売上げに係る対価の返還等として処理する場合、原則として、買手に対して適格返還請求書を交付する必要がありますが、一般的には、こうした振込手数料相当額は1万円未満となると考えられますので、その場合は適格返還請求書の交付義務が免除されることとなります。

なお、売手が買手に対して売上げに係る対価の返還等を行った場合の適用税率は、売上げに係る対価の返還等の基となる課税資産の譲渡等の適用税率に従います。そのため、軽減税率(8%)対象の課税資産の譲渡等を対象とした振込手数料相当額の売上値引きには、軽減税率(8%)が適用されます。

また、経理処理を支払手数料としつつ、消費税法上、売上げに係る対価の返還等とすることもできますが、この場合であっても、売手が買手に対して売上げに係る対価の返還等を行った場合の適用税率は、売上げに係る対価の返還等の基となる課税資産の譲渡等の適用税率に従うことから、適用税率に応じた区分のほか、帳簿に売上げに係る対価の返還等に係る事項を記載する必要があります。

この点、支払手数料のコードを売上げに係る対価の返還等と分かるように別に用意するといった、通常の支払手数料と判別できるように明らかにする対応が考えられます。

【小売店を経営する新設法人における登録の通知を受けるまでの間の適格簡易請求書の交付方法】

問37:当社は、当期に新設した法人で、小売店(コンビニエンスストア)を経営しています。課税期間の初日から適格請求書発行事業者の登録を受ける旨を記載した申請書を当該課税期間の末日までに提出し、課税期間の初日から登録を受けたのですが、登録通知が届くまでの間、登録番号の記載をしていないレシートを交付していた場合、登録通知書が届いた後、どのように適格簡易請求書を交付すればよいですか。

【答】

新たに設立された法人が、事業を開始した日の属する課税期間の初日から登録を受けようとする旨を記載した登録申請書を、当該課税期間の末日までに提出した場合において、税務署長により適格請求書発行事業者登録簿への登載が行われたときは、その課税期間の初日において登録を受けたものとみなされます(消令70の4、消規26の4、基通1-4-7、1-4-8)。

この場合、登録日(課税期間の初日)から適格請求書等を交付する義務は生じますが、通知を受けるまでの間、適格請求書等を交付することはできませんので、売手は、例えば次のように対応することが考えられます。

・事前に適格請求書等の交付が遅れる旨を取引先に伝え、通知後に適格請求書等を交付する。

・取引先に対して、通知を受けるまでは、登録番号のない請求書等を交付し、通知後に改めて適格請求書等を交付し直す。

・取引先に対して、通知を受けるまでは、登録番号のない請求書等を交付し、その請求書等との関連性を明らかにした上で、適格請求書等に不足する登録番号を書類やメール等でお知らせする。

他方、ご質問のように小売業等の不特定かつ多数の者に対して事業を行う場合には、上記の事後交付等の対応が困難な場合があると考えられます。そのため、小売店等を営む事業者が、不特定かつ多数の方に登録番号のないレシート等を交付している場合、事前に、適格簡易請求書の交付が遅れる旨を事業者のホームページや店頭にてお知らせした上で、例えば次のように対応することが考えられます。

・当該事業者(売手)のホームページ等において、「弊社の登録番号は『T1234…』となります。令和■年■月■日(課税期間の初日から令和●年●月●日(通知を受けた日)までの間のレシート等をお持ちの方で仕入税額控除を行う方におきましては、当ページを印刷するなどの方法により、レシートと併せて保存してください」と掲示する。

・買手側から電話等を受け、その際に登録番号をお知らせし、買手側においてその登録番号の記録とレシート等とを組み合わせて適格簡易請求書として保存してもらう(これにより、買手は仕入税額控除を受けることができます。)。

なお、こうした取扱いは、登録日から登録番号の通知が届いた日までにおける、経過的な取扱いとなります。したがって、お手元に登録番号の通知が届き、登録番号を記載した適格簡易請求書を交付できるようになった日以降は、記載事項を満たした適格簡易請求書を交付していただく必要がありますので、ご注意ください。

(参考)

新たに設立された法人等の登録時期の特例については、問11《新たに設立された法人等の登録時期の特例》をご覧ください。

登録番号のない請求書等を受領した事業者(買手)においては、申告期限後に記載事項を満たす適格請求書を受領する又は登録番号のお知らせを受けることとなった場合であっても、事前に売手が適格請求書発行事業者の登録を受ける旨を確認できたときは、登録番号のない請求書等に記載された金額を基礎として、仕入税額控除を行うこととして差し支えありません。この場合には、事後的に交付された適格請求書や登録番号の通知を保存することが必要となります。

なお、事後的に適格請求書等の交付等を受けることができなかった場合には、仕入税額控除を行った翌課税期間において、本来の控除税額との差額を調整することとして差し支えありません。

(参考)

基準期間における課税売上高が1億円以下又は特定期間における課税売上高が5千万円以下の事業者は、1万円未満の課税仕入れについて、適格請求書の保存がなくとも帳簿の保存のみで仕入税額控除が可能とされています(少額特例)。そのため、この少額特例の適用対象となる買手においては、こうした課税仕入れについて上記のような対応は必要ありません。

【卸売市場を通じた委託販売】

問45:卸売市場を通じた生鮮食料品等の委託販売は、出荷者等の適格請求書の交付義務が免除されるそうですが、具体的には、どのような取引が対象となりますか。

【答】

卸売市場法に規定する卸売市場において、同法に規定する卸売業者が卸売の業務として出荷者から委託を受けて行う同法に規定する生鮮食料品等の販売は、適格請求書を交付することが困難な取引として、出荷者等から生鮮食料品等を購入した事業者に対する適格請求書の交付義務が免除されます(消法57の4①、消令70の9②二イ)。

本特例の対象となる卸売市場とは、

①農林水産大臣の認定を受けた中央卸売市場

②都道府県知事の認定を受けた地方卸売市場

③①及び②に準ずる卸売市場として農林水産大臣が財務大臣と協議して定める基準を満たす卸売市場のうち農林水産大臣の確認を受けた卸売市場

とされています。

農林水産大臣が財務大臣と協議して定める基準は、以下の5つが定められています(令和2年農林水産省告示第

683号)。

①生鮮食料品等(卸売市場法第2条第1項に規定する生鮮食料品等をいいます。②についても同じです。)の卸売のために開設されていること

②卸売場、自動車駐車場その他の生鮮食料品等の取引及び荷捌きに必要な施設が設けられていること

③継続して開場されていること

④売買取引の方法その他の市場の業務に関する事項及び当該事項を遵守させるための措置に関する事項を内容とする規程が定められていること

⑤卸売市場法第2条第4項に規定する卸売をする業務のうち販売の委託を受けて行われるものと買い受けて行われるものが区別して管理されていること

なお、この場合において、生鮮食料品等を購入した事業者は、卸売の業務を行う事業者など媒介又は取次ぎに係る業務を行う者が作成する一定の書類を保存することが仕入税額控除の要件となります。仕入税額控除の要件については、問84《仕入税額控除の要件》をご参照ください。

(参考)

農林水産大臣が財務大臣と協議して定める基準を満たす卸売市場のうち農林水産大臣の確認を受けた卸売市場については、農林水産省ホームページ「適格請求書等保存方式(インボイス制度)における卸売市場特例の対象となる卸売市場について」をご参照ください。

【適格請求書を再交付する場合】

問49-2:当社は、役務の提供に当たり、予約サイトを通じて予約や代金の精算を行っています。この際、媒介者交付特例を適用し、予約サイトから購入者に適格請求書を交付してもらっていますが、実際の役務の提供に際し、顧客から当社に対して適格請求書の交付を求められました。この場合、当社は改めて適格請求書を交付しなければならないのでしょうか。

【答】

適格請求書発行事業者には、課税資産の譲渡等を行った場合、課税事業者からの求めに応じて適格請求書を交付する義務が課されています。また、ご質問のように予約サイトを通じて代金の精算等を行う場合、一定の要件を満たしていれば、当該予約サイトの運営者が、媒介者等として、自己の氏名又は名称及び登録番号を記載した適格請求書を、委託者である貴社に代わって顧客に対し交付することができます(消令70の12①)。

媒介者交付特例を適用し、媒介者等が適格請求書を交付したのであれば、その時点で適格請求書の交付義務を果たしていますが、ご質問のように、改めて委託者が適格請求書を交付することについて、消費税法上妨げられるものではありませんので、顧客の求めに応じて、適格請求書を交付することもできます。この場合において、委託者が交付しようとする適格請求書に記載すべき課税資産の譲渡等に係る税抜価額又は税込価額は、委託者である売手の認識している金額によることとなる点にご留意ください。

なお、仕入税額控除は、行った課税仕入れに対して適用されるものですので、購入者において、一の課税仕入れについて複数枚の適格請求書の保存があったとしても、仕入税額控除の適用は一回となります。

(注)

予約サイトの運営者が適格請求書発行事業者ではないなどの理由により、媒介者交付特例を適用できない場合に、課税事業者である顧客から適格請求書の交付を求められた際は、委託者においては、適格請求書の交付義務が生じることとなります(消法57の4①)。

なお、代金の支払を受けていない等の理由で「領収書」の交付を行っていない場合であっても、適格請求書はその記載事項を満たす限り、様式や名称を問いませんので、記載事項を満たした「領収書」以外の書類(例えば、請求書や納品書、明細書など)を交付するといった対応が考えられます。

(参考)

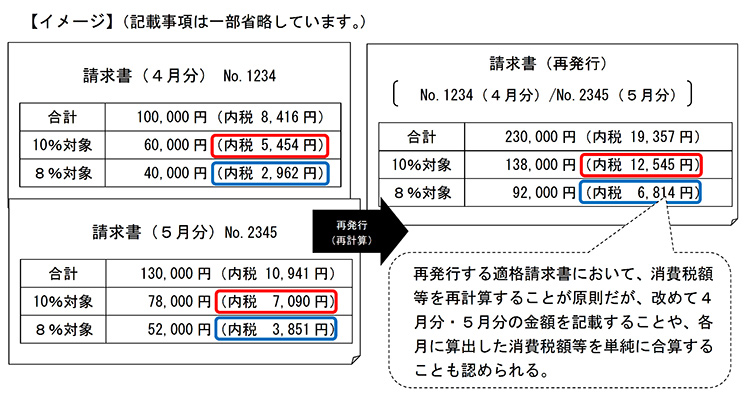

適格請求書を再交付するに当たり、既に交付した複数枚の適格請求書をまとめて一の適格請求書として再発行する必要がある場合にはそのような対応も可能です。その場合、当該一の適格請求書に記載された全ての課税資産の譲渡等に係る税抜価額又は税込価額の合計額を基礎として再計算した消費税額等が、適格請求書の記載事項としての消費税額等となります。他方、売手において既に交付した適格請求書の写しを保存しているなど、再発行であることが客観的に明らかである場合には、その記載すべき消費税額等は、既に交付した適格請求書に記載された消費税額等を基に記載することとして差し支えありません。

【適格請求書に記載が必要な事項】

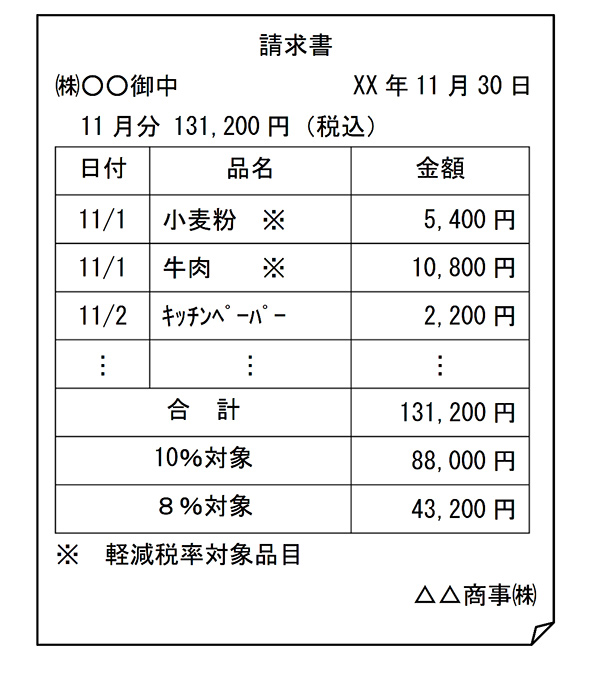

問54:当社は、事業者に対して飲食料品及び日用雑貨の卸売を行っています。軽減税率制度の実施後、買手の仕入税額控除のための請求書等の記載事項を満たすものとして、次の請求書を取引先に交付しています。今後、適格請求書発行事業者の登録を受け、適格請求書の記載事項を満たす請求書を取引先に交付したいと考えていますが、どのような記載事項の追加が必要ですか。

【答】

適格請求書には、次の事項が記載されていることが必要です区分記載請求書等保存方式における請求書等の記載事項に加え、①、④及び⑤の下線部分が追加されます。))(消法57の4①)。

①適格請求書発行事業者の氏名又は名称及び登録番号

②課税資産の譲渡等を行った年月日

③課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象課税資産の譲渡等である場合には、資産の内容及び軽減対象課税資産の譲渡等である旨)

④課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額及び適用税率

⑤税率ごとに区分した消費税額等

⑥書類の交付を受ける事業者の氏名又は名称

このため、貴社の対応としては、次の記載例のように、適格請求書として必要な事項(上記①、④及び⑤の下線部分)を記載することが必要です。

(注)上記の記載事項のうち、①の登録番号を記載しないで作成した請求書等は、令和元年10月1日から実施された軽減税率制度における区分記載請求書等として取り扱われます。

(参考)

(参考)

令和元年10月1日から令和5年9月30日(適格請求書等保存方式の開始前)までの間において、適格請求書として必要な事項が記載されている請求書等については、区分記載請求書等として必要な事項が記載されていることとなります旧消法30⑨、28年改正法附則34②)。

(注)

1:区分記載請求書等の記載事項

①書類の作成者の氏名又は名称

②課税資産の譲渡等を行った年月日

③課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象課税資産の譲渡等である場合には、資産の内容及び軽減対象課税資産の譲渡等である旨)

④税率ごとに合計した課税資産の譲渡等の税込価額

⑤書類の交付を受ける当該事業者の氏名又は名称

2:区分記載請求書等の記載事項のうち、④の「税率ごとに合計した課税資産の譲渡等の税込価額」については、適格請求書等の記載事項である「課税資産の譲渡等の税抜価額を税率ごとに区分して合計した金額」及び「税率ごとに区分した消費税額等」を記載することとして差し支えありません。

【適格請求書に記載する消費税額等の端数処理】

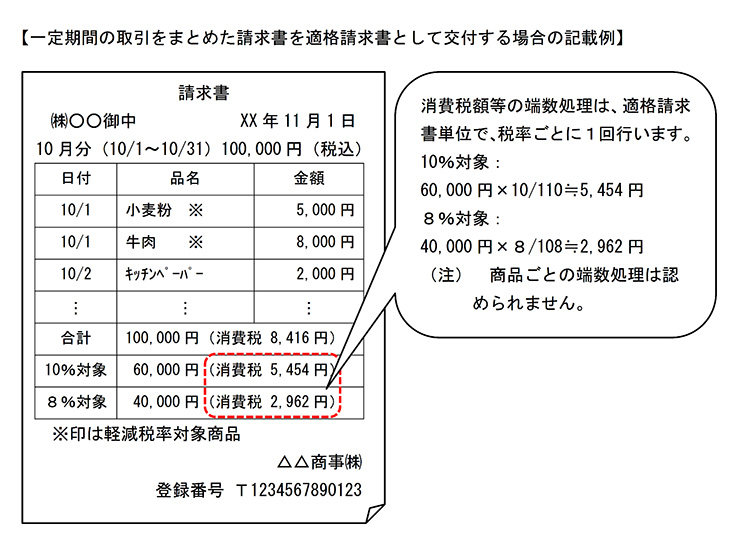

問57:適格請求書には、税率ごとに区分した消費税額等の記載が必要であるとのことですが、消費税額等を計算する際の1円未満の端数処理はどのように行えばよいですか。

【答】

適格請求書の記載事項である消費税額等に1円未満の端数が生じる場合は、一の適格請求書につき、税率ごとに1回の端数処理を行う必要があります(消令70の10、基通1-8-15)。

なお、切上げ、切捨て、四捨五入などの端数処理の方法については、任意の方法とすることができます。

(注)

一の適格請求書に記載されている個々の商品ごとに消費税額等を計算し、1円未満の端数処理を行い、その合計額を消費税額等として記載することは認められません。

(参考)

(参考)

1枚の書類に複数の適格請求書を合わせて記載する場合の記載例(パターン別)

①自社の売上に係る適格請求書と媒介者交付特例により他人の売上を合わせて一の適格請求書に記載する場合は、自社の売上と他社の売上を区分して記載するほか、税率ごとにまとめて1回端数処理することも可能です。

②自社の売上に係る適格請求書と代理交付により他人の売上を合わせて一の適格請求書に記載する場合は、自社の売上と他社の売上をまとめて端数処理することはできず、それぞれ税率ごとに区分して端数処理する必要があります。

③複数社の支払先に係る立替金精算書については、支払先ごとに区分して記載するほか、税率ごとにまとめて1回端数処理することも可能です。

なお、媒介者交付・代理交付の詳細ついては、問48《媒介者交付特例》、問49《複数の委託者から委託を受けた場合の媒介者交付特例の適用》を、立替金精算書の詳細については、問94《立替金》を、それぞれご参照ください。

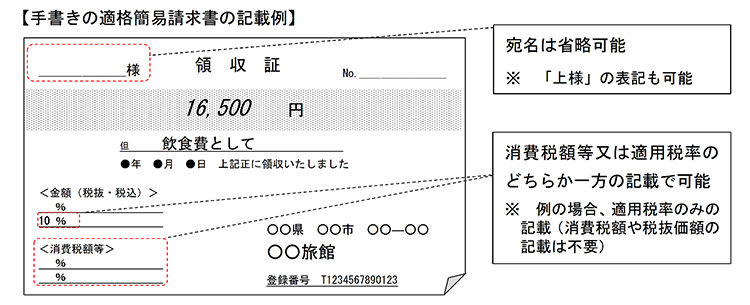

【手書きの領収書による適格簡易請求書の交付】

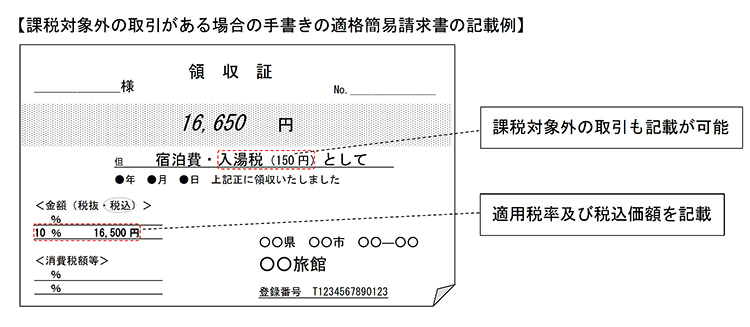

問58-2:当社は旅館を経営しており、企業に懇親会でご利用いただくこともあります。領収書の発行を求められたときには手書きで領収書を作成し、交付してきました。これを適格請求書等とするためには、宛名や税率ごとの対象金額・消費税額を明記して交付しなければならないのでしょうか。また、温泉に入浴した顧客から受け取る対価には入湯税など課税対象外のものも含まれていますが、どのように記載したらよいでしょうか。

【答】

適格請求書等保存方式においては、適格請求書発行事業者が、小売業など不特定かつ多数の者に課税資産の譲渡等を行う一定の事業を行う場合には、適格請求書に代えて、適格簡易請求書を交付することが可能です(消法57の4②、消令70の11)。

適格簡易請求書の具体的な記載事項は以下のとおりとされており、下記記載例のとおり、「書類の交付を受ける事業者の氏名又は名称」の記載が不要であり、「税率ごとに区分した消費税額等」又は「適用税率」のいずれか一方の記載で足りることとなります。

また、適格請求書や適格簡易請求書のいずれについても、手書きの領収書等により交付することが可能であり、課税資産の譲渡等に係る「税込価額」が記載されていれば、「税抜価額」を記載する必要はありません。

【適格簡易請求書の記載事項】

①適格請求書発行事業者の氏名又は名称及び登録番号

②課税資産の譲渡等を行った年月日

③課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象課税資産の譲渡等である場合には、資産の内容及び軽減対象課税資産の譲渡等である旨)

④課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額

⑤税率ごとに区分した消費税額等又は適用税率

また、課税対象外の取引について適格請求書等の交付義務はありませんが、適格請求書等に併せて記載することも可能です。その場合には、受け取った対価のうち課税対象外のものを除いた税抜価額又は税込価額を税率ごとに区分して合計した金額を内訳欄に記載してください。

また、課税対象外の取引について適格請求書等の交付義務はありませんが、適格請求書等に併せて記載することも可能です。その場合には、受け取った対価のうち課税対象外のものを除いた税抜価額又は税込価額を税率ごとに区分して合計した金額を内訳欄に記載してください。

例えば、旅館に宿泊した顧客から宿泊料16,500円の他150円を入湯税として受け取った場合には、領収金額は実際に受け取った16,650円を記載しつつ、但書きに「入湯税」を追加するとともに、左下の金額(税抜・税込)欄に課税資産の譲渡等(宿泊費)に係る税込価額16,500円を記載してください。

【税抜価額と税込価額が混在する場合】

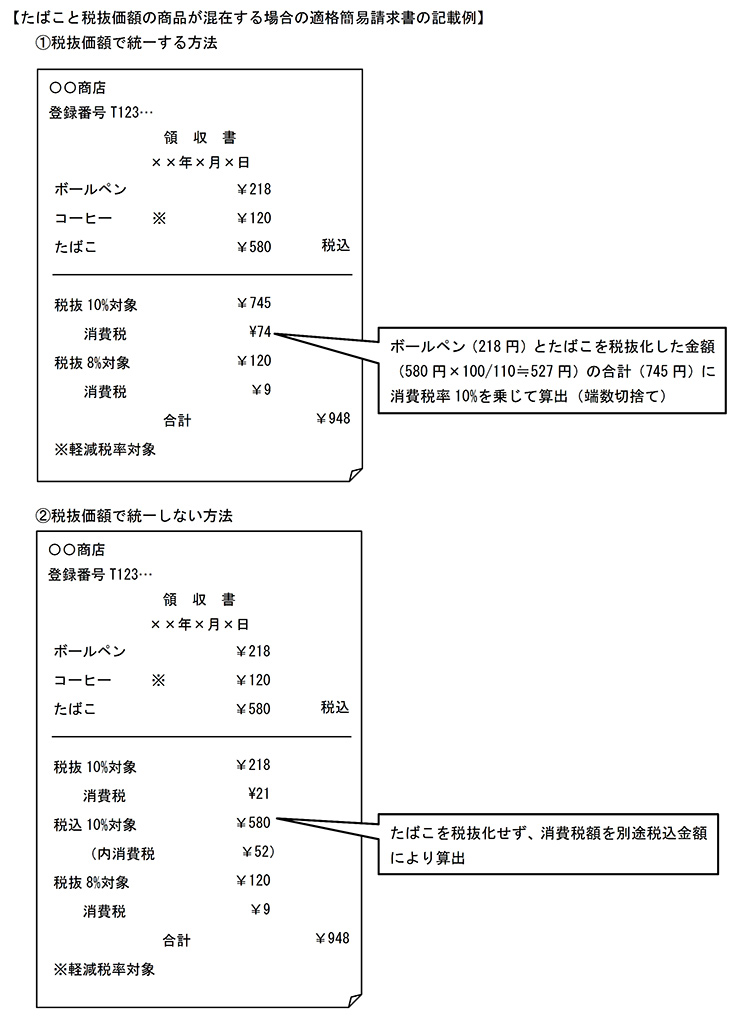

問59:当社は、小売業(スーパーマーケット)を営む事業者です。当社のレジシステムで買い物客に発行するレシートは、一般の商品は、税抜価額を記載していますが、たばこなどの一部の商品は税込価額を記載しています。この場合、適格簡易請求書に記載する「課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した額」及び「税率ごとに区分した消費税額等」は、どのように算出すればよいのですか。

【答】

適格請求書の記載事項である消費税額等に1円未満の端数が生じる場合は、一の適格請求書につき、税率ごとに1回の端数処理を行う必要があります(消令70の10、基通1-8-15)。この取扱いについては、適格簡易請求書に消費税額の記載を行う場合についても同様です。

ご質問のように、一の適格簡易請求書において、税抜価額を記載した商品と税込価額を記載した商品が混在するような場合、いずれかに統一して「課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した額」を記載するとともに、これに基づいて「税率ごとに区分した消費税額等」を算出して記載する必要があります。

なお、税抜価額又は税込価額のいずれかに統一して「課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した額」を記載する際における1円未満の端数処理については、「税率ごとに区分した消費税額等」を算出する際の端数処理ではありませんので、この場合にどのように端数処理を行うかについては、事業者の任意となります。

ただし、たばこや指定ごみ袋など、法令・条例等の規定により「税込みの小売定価」が定められている商品や再販売価格維持制度の対象となる商品と、税抜価額で記載するその他の商品を合わせて一の適格簡易請求書に記載する場合については、「税込みの小売定価」を税抜化せず、「税込みの小売定価」を合計した金額及び「税率の異なるごとの税抜価額」を合計した金額を表示し、それぞれを基礎として消費税額等を算出し、算出したそれぞれの金額について端数処理して記載することとしても差し支えありません。

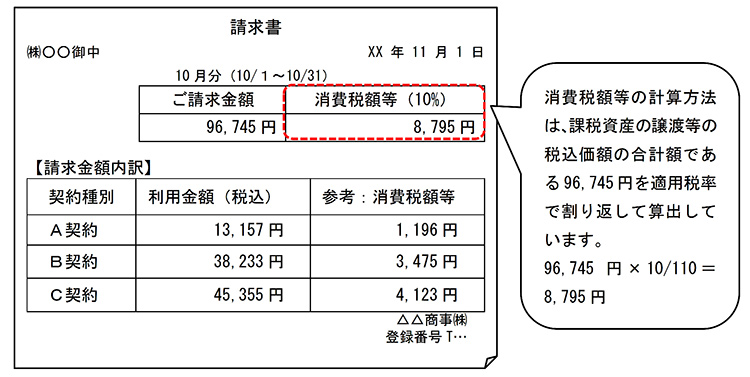

【複数の契約に係る適格請求書の交付の可否】

問66:当社は、複数の事業所がある顧客との間では、その事業所ごとに契約を締結し、その代金を毎月まとめて顧客に請求しています。この代金請求に関しては、従来、毎月の請求額と消費税相当額の合計を記載した請求書に、その内訳として契約ごとの本体価格と消費税相当額(端数処理済)を記載したものを送付する方法で行ってきました。

適格請求書等保存方式の開始により、消費税の端数処理については「一の適格請求書につき、税率ごとに1回」とされたことを踏まえ、1か月分をまとめて請求するのではなく、個々の契約ごとに適格請求書を作成・交付する方法に変更しましたが、交付した適格請求書の写しとして保存すべき量が多量となることや顧客の利便性も勘案し、複数の契約に係る料金を1か月分まとめて一の適格請求書で請求する方法に改めることを検討していますが、問題ないでしょうか。また、その際に気を付けるべき点としてはどういったことがあるでしょうか。

【答】

適格請求書に記載する消費税額等は、適格請求書に記載した税率ごとに合計した課税資産の譲渡等に係る税抜価額又は税込価額に、一定の割合(税抜価額の場合100分の10(又は100分の8)、税込価額の場合110分の10(又は108分の8))を乗じて算出し、その算出した消費税額等に1円未満の端数が生じた場合にその端数を処理するため、適格請求書に記載する消費税額等の端数処理は一の適格請求書につき、税率ごとに1回行うこととなります(消令70の10、基通1-8-15)。

ご質問のように、事業所ごとに締結した契約に基づき課税資産の譲渡等を行っているとしても、その課税資産の譲渡等に係る対価の額を請求書内で合計し、適格請求書の記載事項(課税資産の譲渡等に係る税抜価額又は税込価額)とすることは何ら問題ありません。

また、ご質問の場合の適格請求書の記載例としては、例えば、以下のように課税資産の譲渡等の税込価額を合計し、その合計金額から算出した消費税額等を記載することにより、適格請求書の記載事項である消費税額等とすることができます。

なお、契約ごとに算出した消費税額等を参考として記載することは問題ありませんが、法令で求められる適格請求書の記載事項としての消費税額等にはなりませんのでご留意ください。

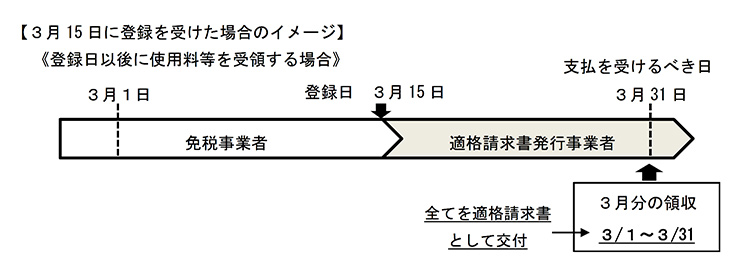

【月の中途で適格請求書発行事業者となった場合の適格請求書等の交付方法】

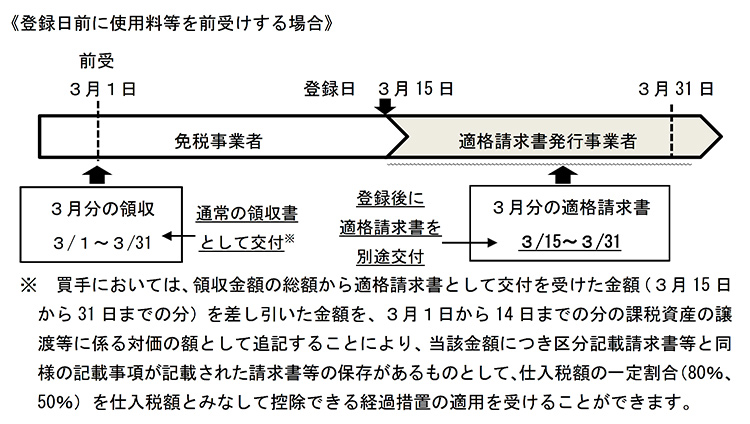

問77-2:当社は、機械装置の貸付けを行っている免税事業者です。契約上、毎月末に使用料を受領し、領収書を発行しているところ、この度、月の中途に適格請求書発行事業者の登録を受けたのですが、どのように領収書(適格請求書)を交付すべきでしょうか。また、棚卸資産としての機械装置の販売やその保守点検といった役務提供も行っていますが、この場合の適格請求書の交付はどうなりますか。

【答】

1:資産の貸付けに係る適格請求書

適格請求書発行事業者は、登録日以後の取引について、相手方(課税事業者に限ります。)の求めに応じて、適格請求書を交付する義務が生じます(免税事業者が令和5年10月1日から令和11年9月30日までの日の属する課税期間において登録を受ける場合、登録日から適格請求書発行事業者となる経過措置が設けられています(28年改正法附則44④、52、53))。

詳細については、問7《免税事業者が令和5年10月1日から令和11年9月30日までの日の属する課税期間中に登録を受ける場合》をご参照ください。

資産の賃貸借契約に基づいて支払を受ける使用料等の額(前受けに係る額を除きます。)を対価とする資産の譲渡等の時期は、当該契約又は慣習によりその支払を受けるべき日とすることとされています。そのため、ある月の中途に適格請求書発行事業者の登録を受けた場合においても、月末にその月分の支払を受けることとしているなど、使用料等の支払を受けるべき日が登録日以後となるのであれば、その月分の使用料等の全額につき適格請求書を交付することとなります(基通9-20)。

(注)

この場合、課税資産の譲渡等がその支払を受けるべき日に行われたこととなるため、その登録を受けた月分の使用料等については、適格請求書発行事業者の登録前の期間に係るものについて日割計算などは行わず、全額を課税売上げとして消費税の申告を行うこととなります。

他方、前受けに係るもの(翌月分を前払で受けるようなもの)である場合には、その資産の譲渡等の時期は、原則として現実に資産の譲渡等を行った時となるため、登録日前の取引と登録日以後の取引に区分するなどの対応が必要となります(基通9-27)。この場合、適格請求書ではない領収書を交付し、登録通知を受け登録日が判明した後に、適格請求書となる部分を区分して交付するなどの方法によることとして差し支えありません。

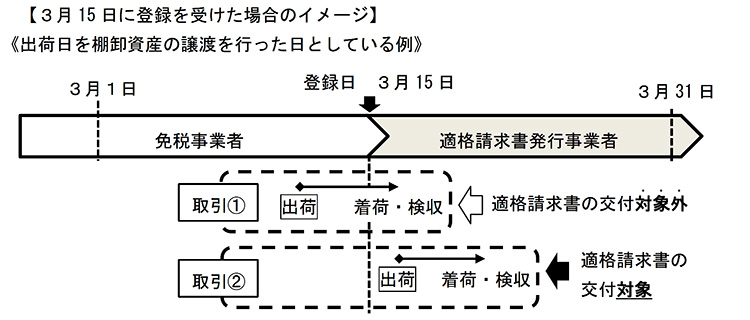

2:棚卸資産の譲渡に係る適格請求書

2:棚卸資産の譲渡に係る適格請求書

棚卸資産の譲渡を行った日は、その引渡しのあった日とされており、引渡しの日がいつであるかについては、例えば、出荷した日、相手方が検収した日、相手方において使用収益ができることとなった日、検針等により販売数量を確認した日等、当該棚卸資産の種類及び性質、その販売に係る契約の内容等に応じてその引渡しの日として合理的であると認められる日のうち、事業者が継続して棚卸資産の譲渡等を行ったこととしている日によるものとされています(基通9-1-1、9-1-2)。

したがって、貴社が継続して棚卸資産の譲渡等を行ったこととしている日が、登録日以後となる取引について、適格請求書を交付することとなります。

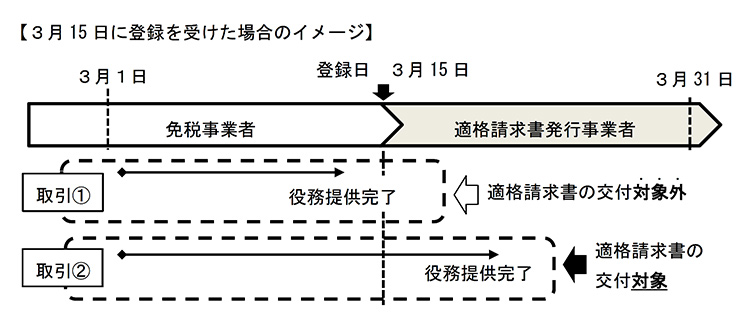

3:役務の提供に係る適格請求書

3:役務の提供に係る適格請求書

役務の提供を行った日は、原則として、その約した役務の全部の提供を完了した日になります(基通9-1-5)。したがって、貴社の行う保守点検が完了した日が適格請求書発行事業者の登録を受けた日以後であるならば、その保守点検料等の全額につき適格請求書を交付することとなります。

(注)

保守点検が完了した日が適格請求書発行事業者の登録を受けた日以後である場合、その保守点検料については、適格請求書発行事業者の登録前の期間に係るものについて日割計算などは行わず、全額を課税売上げとして消費税の申告を行うこととなります。

【適格請求書に係る電磁的記録を提供した場合の保存方法】

問81:当社は、適格請求書の交付に代えて、適格請求書に係る電磁的記録を提供しています。提供した電磁的記録については、保存しなければならないとのことですが、どのような方法で保存すればよいですか。

【答】

適格請求書発行事業者は、国内において課税資産の譲渡等を行った場合に、相手方(課税事業者に限ります。)から求められたときは適格請求書を交付しなければなりませんが、適格請求書の交付に代えて、適格請求書に係る電磁的記録を相手方に提供することができます(消法57の4①⑤)。

その場合、適格請求書発行事業者は、提供した電磁的記録を

・電磁的記録のまま、又は

・紙に印刷して、

その提供した日の属する課税期間の末日の翌日から2月を経過した日から7年間、納税地又はその取引に係る事務所、事業所その他これらに準ずるものの所在地に保存しなければなりません(消法57の4⑥、消令70の13①、消規26の8)。

また、その電磁的記録をそのまま保存しようとするときには、以下の措置を講じる必要があります(消規26の8①)。

①次のイからニのいずれかの措置を行うこと

イ:適格請求書に係る電磁的記録にタイムスタンプを付し、その電磁的記録を提供すること(電帳規4①一)

ロ:次に掲げる方法のいずれかにより、タイムスタンプを付すこと(電帳規4①二

・適格請求書に係る電磁的記録の提供後、速やかにタイムスタンプを付すこと

・適格請求書に係る電磁的記録の提供からタイムスタンプを付すまでの各事務の処理に関する規程を定めている場合において、その業務の処理に係る通常の期間を経過した後、速やかにタイムスタンプを付すこと

ハ:適格請求書に係る電磁的記録の記録事項について、次のいずれかの要件を満たす電子計算機処理システムを使用して適格請求書に係る電磁的記録の提供及びその電磁的記録を保存すること(電帳規4①三)

・訂正又は削除を行った場合には、その事実及び内容を確認することができること

・訂正又は削除することができないこと

ニ:適格請求書に係る電磁的記録の記録事項について正当な理由がない訂正及び削除の防止に関する事務処理の規程を定め、当該規程に沿った運用を行い、当該電磁的記録の保存に併せて当該規程の備付けを行うこと(電帳規4①四)

②適格請求書に係る電磁的記録の保存等に併せて、システム概要書の備付けを行うこと(電帳規2②一、⑥六、4①)

③適格請求書に係る電磁的記録の保存等をする場所に、その電磁的記録の電子計算機処理の用に供することができる電子計算機、プログラム、ディスプレイ及びプリンタ並びにこれらの操作説明書を備え付け、その電磁的記録をディスプレイの画面及び書面に、整然とした形式及び明瞭な状態で、速やかに出力できるようにしておくこと(電帳規2②二、4①)

④適格請求書に係る電磁的記録について、次の要件を満たす検索機能を確保しておくこと(電帳規2⑥五、4①)

※国税に関する法律の規定による電磁的記録の提示又は提出の要求に応じることができるようにしているときは、ⅱ及びⅲの要件が不要となります。また、当該電磁的記録の提示又は提出の要求に応じることができるようにしている場合で、かつ、その判定期間に係る基準期間における売上高が5,000万円以下の事業者であるとき又は国税に関する法律の規定による電磁的記録の出力書面(整然とした形及び明瞭な状態で出力され、取引年月日その他の日付及び取引先ごとに整理されたものに限る。)の提示又は提出の要求に応じることができるようにしているときは検索機能の全てが不要となります(注)。

(注)

令和5年12月31日までにやり取りした電磁的記録の場合は、基準期間の売上高が1,000万円以下であり、国税に関する法律の規定による電磁的記録の提示又は提出の要求に応じることができるようにしている場合に限り、検索要件の確保が不要となります。

ⅰ取引年月日その他の日付、取引金額及び取引先を検索条件として設定できること

ⅱ日付又は金額に係る記録項目については、その範囲を指定して条件を設定することができること

ⅲ二以上の任意の記録項目を組み合わせて条件を設定できること

他方、適格請求書に係る電磁的記録を紙に印刷して保存しようとするときには、整然とした形式及び明瞭な状態で出力する必要があります(消規26の8②)。

(参考)

電帳法上の保存方法等については、問102-2《適格請求書の記載事項に係る電磁的記録の保存方法》及び国税庁ホームページに掲載されている、「電子帳簿保存法取扱通達解説(趣旨説明)」や「電子帳簿保存法一問一答」を参考としてください。

【提供された適格請求書に係る電磁的記録の書面による保存】

問85:当社は、取引先から請求書を電子データにより提供を受けました。これを出力して保存することで、仕入税額控除の要件を満たしますか。なお、提供を受けた請求書データは、適格請求書の記載事項を満たしています。

【答】

ご質問の請求書の電子データのように、適格請求書に係る電磁的記録による提供を受けた場合であっても、電磁的記録を整然とした形式及び明瞭な状態で出力した書面を保存することで、仕入税額控除の適用に係る請求書等の保存要件を満たします(消規15の5②)。

(参考)

令和3年度の税制改正により、電帳法において、所得税(源泉徴収に係る所得税を除きます。)及び法人税の保存義務者については、令和4年1月1日以後行う電子取引に係る電磁的記録を書面やマイクロフィルムに出力してその電磁的記録の保存に代えられる措置が廃止されましたので、全ての電子取引の取引情報に係る電磁的記録を一定の要件の下、保存しなければならないこととされました。

なお、令和4年1月1日から令和5年12月31日までの間に電子取引を行う場合には、授受した電磁的記録について要件に従って保存をすることができないことについて、納税地等の所轄税務署長がやむを得ない事情があると認め、かつ、保存義務者が税務調査等の際に、税務職員からの求めに応じ、その電磁的記録を整然とした形式及び明瞭な状態で出力した書面の提示又は提出をすることができる場合には、その保存要件にかかわらず電磁的記録の保存が可能となり、また、その電磁的記録の保存に代えてその電磁的記録を出力することにより作成した書面による保存をすることも認められます(この取扱いを受けるに当たり税務署への事前申請等の手続は必要ありません。)。

また、令和6年1月1日以後に行う電子取引の取引情報については要件に従った電子データの保存が必要です。

電帳法上の保存方法等については、問102《提供を受けた適格請求書に係る電磁的記録の保存方法》、問102-2《適格請求書の記載事項に係る電磁的記録の保存方法》及び国税庁ホームページに掲載されている、「電子帳簿保存法取扱通達解説(趣旨説明)」、「電子帳簿保存法一問一答」を参考としてください。

【仕入明細書の相手方への確認】

問86:適格請求書等保存方式の下でも仕入明細書を保存することによって、仕入税額控除のための請求書等の保存要件を満たすそうですが、相手方への確認は、どのように行えばよいですか。

【答】

仕入税額控除の適用を受けるための請求書等に該当する仕入明細書等は、相手方の確認を受けたものに限られます(消法30⑨三、基通11-6-6)。この相手方の確認を受ける方法としては、例えば、

①仕入明細書等の記載内容を、通信回線等を通じて相手方の端末機に出力し、確認の通信を受けた上で、自己の端末機から出力したもの

②仕入明細書等に記載すべき事項に係る電磁的記録につきインターネットや電子メールなどを通じて課税仕入れの相手方へ提供し、相手方から確認の通知等を受けたもの

③仕入明細書等の写しを相手方に交付し、又は仕入明細書等の記載内容に係る電磁的記録を相手方に提供した後、一定期間(注内に誤りのある旨の連絡がない場合には記載内容のとおり確認があったものとする基本契約等を締結した場合におけるその一定期間を経たものがあります。

なお、③については、

・仕入明細書等に「送付後一定期間(注内に誤りのある旨の連絡がない場合には記載内容のとおり確認があったものとする」旨の通知文書等を添付して相手方に送付し、又は提供し、了承を得る。

・仕入明細書等又は仕入明細書等の記載内容に係る電磁的記録に「送付後一定期間内に誤りのある旨の連絡がない場合には記載内容のとおり確認があったものとする」といった文言を記載し、又は記録し、相手方の了承を得る。といったように、仕入明細書等の記載事項が相手方に示され、その内容が確認されている実態にあることが明らかであれば、相手方の確認を受けたものとなります。

(注)

仕入明細書等の確認があったものとするための「一定期間」について、具体的な日数等を表示することまで求めるものではありませんが、業務の内容や取引先との関係を踏まえて、認識を合わせておくことが求められます。

(参考)

区分記載請求書等保存方式においても、仕入れを行った者が作成する仕入明細書等の書類で、一定事項が記載されており、相手方の確認を受けたものについては、仕入税額控除のために保存が必要な請求書等に該当します。ただし、適格請求書等保存方式における仕入明細書等と区分記載請求書等保存方式における仕入明細書等の記載事項は異なりますので、ご注意ください。

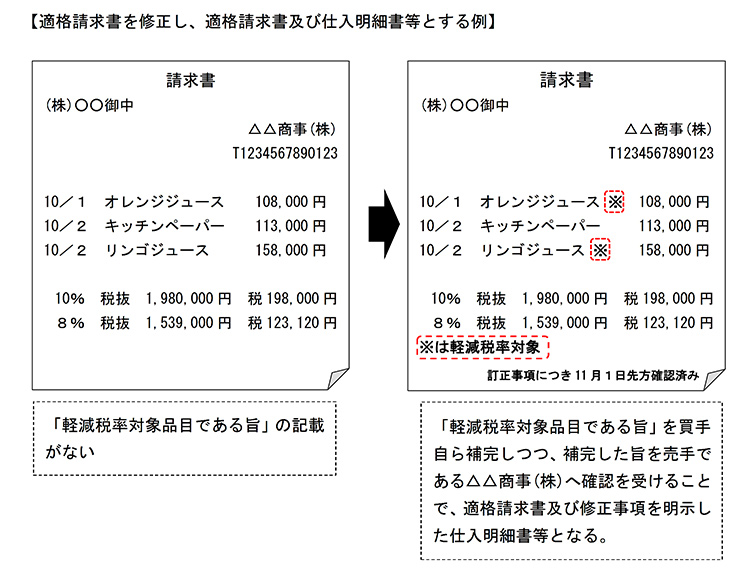

【交付を受けた適格請求書に誤りがあった場合の対応】

問92:記載事項に誤りがある適格請求書の交付を受けた事業者が、その課税仕入れについて仕入税額控除の適用に係る請求書等の保存要件を満たすために必要となる対応について教えてください。

【答】

買手である課税事業者は、交付を受けた適格請求書又は適格簡易請求書(電磁的記録により提供を受けた場合も含みます。)の記載事項に誤りがあったときは、売手である適格請求書発行事業者に対して修正した適格請求書又は適格簡易請求書の交付を求め、その交付を受けることにより、修正した適格請求書又は適格簡易請求書を保存する必要があります(原則として、自ら追記や修正を行うことはできません。)。

しかし、買手である課税事業者が作成した一定事項の記載のある仕入明細書等の書類で、売手である適格請求書発行事業者の確認を受けたものについても、仕入税額控除の適用のために保存が必要な請求書等に該当しますので(消法30⑨三)、買手において適格請求書の記載事項の誤りを修正した仕入明細書等を作成し、売手である適格請求書発行事業者の確認を受けた上で、その仕入明細書等を保存することもできます。

また、受領した適格請求書の記載事項を買手が自ら修正することは原則として認められませんが、自ら修正するのみではなく、その修正した事項について売手に確認を受けることで、その書類は適格請求書であるのと同時に修正した事項を明示した仕入明細書等にも該当することから、当該書類を保存することで、仕入税額控除の適用を受けることとして差し支えありません。

なお、これら仕入明細書等による対応を行った場合でも、売手において当初交付した適格請求書の写しを保存しなければなりません(消法57の4⑥)。また、売手において、売上税額の積上げ計算を行う場合には、これらの対応により確認を行った仕入明細書等を適格請求書等の写しと同様の期間・方法により保存する必要があります。仕入明細書等を受領した場合における売上税額の積上げ計算の詳細については、問121《仕入明細書を受領した場合における売上税額の積上げ計算》をご参照ください。

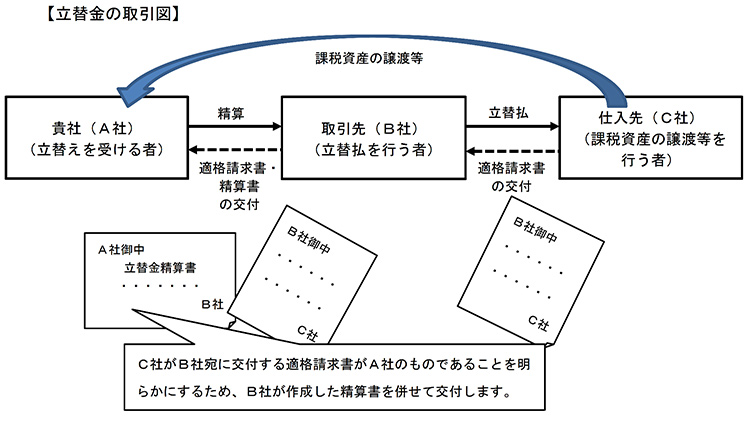

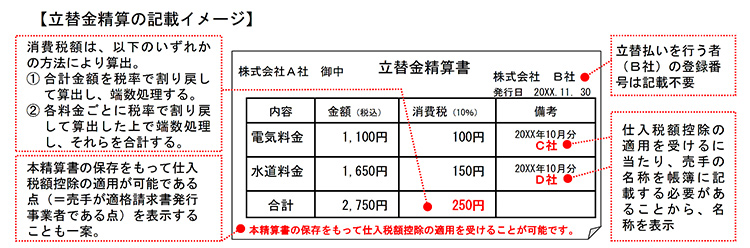

【立替金】

問94:当社は、取引先のB社に経費を立て替えてもらう場合があります。この場合、経費の支払先であるC社から交付される適格請求書には立替払をしたB社の名称が記載されますが、B社からこの適格請求書を受領し、保存しておけば、仕入税額控除のための請求書等の保存要件を満たすこととなりますか。

【答】

貴社が、C社から立替払をしたB社宛に交付された適格請求書をB社からそのまま受領したとしても、これをもって、C社から貴社に交付された適格請求書とすることはできません。

ご質問の場合において、立替払を行ったB社から、立替金精算書等の交付を受けるなどにより、経費の支払先であるC社から行った課税仕入れが貴社のものであることが明らかにされている場合には、その適格請求書及び立替金精算書等の書類の保存をもって、貴社は、C社からの課税仕入れに係る請求書等の保存要件を満たすこととなります(基通11-6-2)。

また、この場合、立替払を行うB社が適格請求書発行事業者以外の事業者であっても、C社が適格請求書発行事業者であれば、仕入税額控除を行うことができます。

なお、立替払の内容が、請求書等の交付を受けることが困難であるなどの理由により、一定の事項を記載した帳簿のみの保存で仕入税額控除が認められる課税仕入れに該当することが確認できた場合、貴社は、一定の事項を記載した帳簿を保存することにより仕入税額控除を行うことができます。この場合、適格請求書及び立替金精算書等の保存は不要となります。

帳簿のみの保存で仕入税額控除が認められる課税仕入れについては、問104《帳簿のみの保存で仕入税額控除が認められる場合》を、帳簿の記載事項については、問110《帳簿のみの保存で仕入税額控除が認められる場合の帳簿への一定の記載事項》をご参照ください。

(参考1)

(参考1)

A社を含む複数者分の経費を一括してB社が立替払している場合、原則として、B社はC社から受領した適格請求書をコピーし、経費の支払先であるC社から行った課税仕入れがA社及び各社のものであることを明らかにするために、B社が作成した精算書を添えるなどし、A社を含む立替えを受けた者に交付する必要があります。

しかしながら、立替えを受けた者に交付する適格請求書のコピーが大量となるなどの事情により、立替払を行ったB社が、コピーを交付することが困難なときは、B社がC社から交付を受けた適格請求書を保存し、立替金精算書を交付することにより、A社はB社が作成した(立替えを受けた者の負担額が記載されている)立替金精算書の保存をもって、仕入税額控除を行うことができます。

この場合、立替払いを受けたA社等は、立替金精算書の保存をもって適格請求書の保存があるものとして取り扱われるため、立替払を行った取引先のB社は、その立替金が仕入税額控除可能なものか(すなわち、適格請求書発行事業者からの仕入れか、適格請求書発行事業者以外の者からの仕入れか)を明らかにし、また、適用税率ごとに区分するなど、A社が仕入税額控除を受けるに当たっての必要な事項を立替金精算書に記載しなければなりません。

したがって、立替金精算書に記載する「消費税額等」については、課税仕入れの相手方であるC社から交付を受けた適格請求書に記載された消費税額等を基礎として、立替払いを受ける者の負担割合を乗じてあん分した金額によるなど合理的な方法で計算した「消費税額等」を記載する必要がありますが、複数社の支払先に係る立替金精算書については、支払先ごとに区分して記載するほか、税率ごとにまとめて1回端数処理することも可能です(詳細については、問57《適格請求書に記載する消費税額等の端数処理》(参考)③をご参照ください。)。また、立替金精算書に記載する複数の事業者ごとの消費税額等の合計額が適格請求書に記載された「消費税額等」と一致しないことも生じますが、この消費税額等が合理的な方法により計算されたものである限り、当該立替金精算書により仕入税額控除を行うこととして差し支えありません。

なお、仕入税額控除の要件として保存が必要な帳簿には、課税仕入れの相手方の氏名又は名称の記載が必要であるほか、その仕入れ(経費)が適格請求書発行事業者から受けたものか否かを確認できるよう、立替払を行ったB社とA社の間で、課税仕入れの相手方の氏名又は名称及び登録番号を確認できるようにしておく必要があります。

ただし、これらの事項について、別途、書面等で通知する場合のほか、継続的な取引に係る契約書等で、別途明らかにされているなどの場合には、精算書において明らかにしていなくても差し支えありません。

(参考2)

買手が作成した一定の事項の記載がある仕入明細書等の書類で、売手である適格請求書発行事業者の確認を受けたものについても、請求書等に該当しますので、B社からB社宛の適格請求書を受領し、貴社において立替金精算書の内容を記載した書類等(明細書)を作成してB社宛に交付し、その内容の確認を受けることで、貴社は、当該明細書及びB社宛の適格請求書の保存をもって、仕入税額控除を行うことができます。

なお、この対応であっても、立替払を受ける者が多数いるなどの事情によりB社宛の適格請求書の交付を受けられなかった場合は、当該B社宛の適格請求書の保存は不要(当該明細書のみの保存)で、仕入税額控除を行うことができます。

また、受領したB社宛の適格請求書について、宛名部分等を修正し、その修正した事項についてB社の確認を受けることで、その書類は適格請求書であるのと同時に修正した事項を明示した仕入明細書等にも該当することから、当該書類を保存することで、仕入税額控除の適用を受けることとして差し支えありません。

仕入明細書等による適格請求書等の誤りの修正についての詳細は、問32《交付した適格請求書に誤りがあった場合の対応》を、修正した適格請求書の交付方法の詳細については、問33《修正した適格請求書の交付方法》を、適格請求書と仕入明細書等を一の書類で交付することの詳細については、問91《適格請求書と仕入明細書を一の書類で交付する場合》を、仕入明細書を受領した場合における売上税額の積上げ計算の詳細については、問121《仕入明細書を受領した場合における売上税額の積上げ計算》を、それぞれご参照ください。

【従業員が立替払をした際に受領した適格簡易請求書での仕入税額控除】

問94-2:当社は、事業に必要な消耗品等を従業員が自ら購入し、その際受領した適格簡易請求書と引き換えに、当該消耗品費を支払っています。この場合、当該適格簡易請求書の宛名には「従業員名」が記載されているのですが、これをそのまま保存することで、当社は仕入税額控除を行ってもよいでしょうか。

【答】

従業員が事業に必要なものとして購入した消耗品等の代金を貴社が負担する場合には、それは貴社が負担すべき費用を従業員から立替払を受けたことになります。

原則として、本来宛名の記載を求められない適格簡易請求書であったとしても、書類の交付を受ける事業者の氏名又は名称として仕入税額控除を行う事業者以外の者の氏名又は名称が記載されている場合には、当該適格簡易請求書をそのまま受領し保存したとしても、これをもって、仕入税額控除を行うことはできません。

しかしながら、当該従業員が貴社に所属していることが明らかとなる名簿や当該名簿の記載事項に係る電磁的記録(以下「従業員名簿等」といいます。)の保存が併せて行われているのであれば、宛名に従業員名が記載された適格簡易請求書と、当該従業員名簿等の保存をもって、貴社は当該消耗品費に係る請求書等の保存要件を満たすこととして、仕入税額控除を行うこととして差し支えありません。

なお、従業員名簿等がなく、立替払を行う者である従業員を特定できない場合には、宛名に従業員名が記載された適格簡易請求書と、従業員が作成した立替金精算書の交付を受け、その保存が必要となります。

【セミナー参加費に係る適格請求書の交付方法】

問94-3:当協会は、協会に所属する会員向けに講師を招いてセミナーを開催しています。その際の講演料はまとめて当協会が支払いますが、一定割合を協会で負担することとした上で、残りをセミナーの参加予定者数であん分して参加費として受領しています(1,000円未満の端数は切上げ)。この場合、参加者に対してどのように適格請求書を交付すればよいでしょうか。

【答】

1:セミナーの参加費が貴協会の課税売上げとなる場合

原則として、貴協会が会員(参加者)に対しセミナーという役務の提供を行ったものと解されることから、貴協会においては、当該セミナーの参加者から受領した金額が課税売上げ、講演料として支払った金額が課税仕入れとなり、参加者にとっては、セミナー参加に当たって負担した金額がセミナーという役務提供の対価として課税仕入れとなるものと考えられます。

そのため、参加者から代金を受領する際には、適格簡易請求書の記載事項を満たした領収書等の交付を行うことが考えられます(セミナー参加費について適格簡易請求書の対象となる点は、問24-2《適格簡易請求書を交付することができる事業の具体例》をご参照ください。)。

なお、具体的な記載事項は、次のとおりです(消法57の4②)。

①適格請求書発行事業者の氏名又は名称及び登録番号

②課税資産の譲渡等を行った年月日

③課税資産の譲渡等に係る資産又は役務の内容

④課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額

⑤税率ごとに区分した消費税額等又は適用税率

※「税率ごとに区分した消費税額等」と「適用税率」を両方記載することも可能です。

2:セミナーの参加費が預り金として処理される場合

他方、貴協会と会員(参加者)との間での契約などにより、セミナー参加に当たって負担する金額が、講演料の一部負担金(立替払)であることが明らかであり、かつ、講演料の総額を超える対価を受領することがないなどの場合には、貴協会において預り金として処理することも認められるものと考えられます。

また、その場合、参加者が負担した金額は、講演を受けるという役務提供の対価として課税仕入れに該当し、貴協会から交付を受けた講演料に係る適格請求書のコピーと立替金精算書の保存により仕入税額控除の適用を受けることが可能です。

さらに、適格請求書のコピーが大量となるなどの事情により、コピーを交付することが困難なときは、貴協会が適格請求書を保存しておくことで、参加者は貴協会から交付を受けた立替金精算書のみの保存をもって、仕入税額控除の適用を受けることが可能です(基通11-6-2)。

この場合、当該立替金精算書には、以下のイメージのとおり、課税仕入れを行う参加者が仕入税額控除の適用を受けるに当たっての必要な事項が記載されている必要があります。

なお、上記立替金精算書による対応は貴協会が適格請求書発行事業者であるかどうかは問いませんが、貴協会と講師の双方が適格請求書発行事業者である場合においては、媒介者交付特例を適用し、貴協会の名称及び登録番号を記載して、適格簡易請求書を交付することも可能です(その場合の記載事項は上記1の適格簡易請求書と同じです。また、媒介者交付特例の詳細については、問48《媒介者交付特例》をご参照ください。)。

【社員食堂での会社負担分に係る仕入税額控除】

問94-4:当社は、他の事業者が経営する食堂を社員食堂として従業員に利用させています。例えば、従業員が1,000円分の喫食を行った場合、当社はその7割(700円)を従業員から徴収し、差額300円を負担する形で食堂を経営する当該他の事業者に対して支払を行っています。適格請求書には、課税資産の譲渡等に係る税込価額として支払を行った全額が記載されているのですが、当社はどのように仕入税額控除を行うことになるのでしょうか。なお、従業員から徴収した代金は預り金として処理しています。

【答】

事業者が他の事業者が経営する食堂を社員食堂として従業員に利用させるという契約を当該他の事業者と締結し、その従業員の食事代の全部又は一部を支払っているときは、給与として課税されるかどうかにかかわらず、その金額は課税仕入れに該当し、当該他の事業者から受領した適格請求書及び一定の記載をした帳簿の保存により仕入税額控除を行うことが可能です。

ただし、従業員から一部の代金を徴収し、預り金として処理している場合には、事業者が実際に負担した部分の金額のみが課税仕入れの対象となることから、ご質問の例であれば、喫食に係る代金の全額が記載されている適格請求書を保存していたとしても、貴社は300円を基礎として、仕入税額控除の適用を受けることとなります。

なお、仕入控除税額の計算に当たって、積上げ計算を行う場合、受領した一の適格請求書に記載された課税資産の譲渡等に係る消費税額等のうち、課税仕入れに係る部分の金額として算出した金額に1円未満の端数が生じる場合は、受領した一の適格請求書につき、税率ごとに1回の端数処理を行う必要がありますが、その方法については切上げ、切捨て、四捨五入など、任意の方法とすることができます。

【提供を受けた適格請求書に係る電磁的記録の保存方法】

問102:当社は、取引先から、適格請求書の交付に代えて、適格請求書に係る電磁的記録の提供を受けています。仕入税額控除の要件を満たすためには、電磁的記録をどのような方法で保存すればよいですか。

【答】

相手方から適格請求書の交付に代えて、適格請求書に係る電磁的記録による提供を受けた場合、仕入税額控除の適用を受けるためには、その電磁的記録を保存する必要があります(消法30⑦⑨二)。

提供を受けた電磁的記録をそのまま保存しようとするときには、以下の措置を講じる必要があります(消令50①、消規15の5)。

①次のイからニのいずれかの措置を行うこと

イ:タイムスタンプが付された適格請求書に係る電磁的記録を受領すること(受領した者がタイムスタンプを付す必要はありません。)(電帳規4①一)

ロ:次に掲げる方法のいずれかにより、タイムスタンプを付すこと(電帳規4①二)

・適格請求書に係る電磁的記録の提供を受けた後、速やかにタイムスタンプを付すこと

・適格請求書に係る電磁的記録の提供からタイムスタンプを付すまでの各事務の処理に関する規程を定めている場合において、その業務の処理に係る通常の期間を経過した後、速やかにタイムスタンプを付すこと

ハ:適格請求書に係る電磁的記録の記録事項について、次のいずれかの要件を満たす電子計算機処理システムを使用して適格請求書に係る電磁的記録の受領及びその電磁的記録を保存すること(電帳規4①三)

・訂正又は削除を行った場合には、その事実及び内容を確認することができること

・訂正又は削除することができないこと

ニ:適格請求書に係る電磁的記録の記録事項について正当な理由がない訂正及び削除の防止に関する事務処理の規程を定め、当該規程に沿った運用を行い、当該電磁的記録の保存に併せて当該規程の備付けを行うこと(電帳規4①四)

②適格請求書に係る電磁的記録の保存等に併せて、システム概要書の備付けを行うこと(電帳規2②一、⑥六、4①)

③適格請求書に係る電磁的記録の保存等をする場所に、その電磁的記録の電子計算機処理の用に供することができる電子計算機、プログラム、ディスプレイ及びプリンタ並びにこれらの操作説明書を備え付け、その電磁的記録をディスプレイの画面及び書面に、整然とした形式及び明瞭な状態で、速やかに出力できるようにしておくこと(電帳規2②二、4①)

④適格請求書に係る電磁的記録について、次の要件を満たす検索機能を確保しておくこと(電帳規2⑥五、4①)

※国税に関する法律の規定による電磁的記録の提示又は提出の要求に応じることができるようにしているときは、ⅱ及びⅲの要件が不要となります。また、当該電磁的記録の提示又は提出の要求に応じることができるようにしている場合で、かつ、その判定期間に係る基準期間における売上高が5,000万円以下の事業者であるとき又は国税に関する法律の規定による電磁的記録の出力書面(整然とした形及び明瞭な状態で出力され、取引年月日その他の日付及び取引先ごとに整理されたものに限る。)の提示又は提出の要求に応じることができるようにしているときは検索機能の全てが不要となります(注)。

(注)

令和5年12月31日までにやり取りした電磁的記録の場合は、基準期間の売上高が1,000万円以下であり、国税に関する法律の規定による電磁的記録の提示又は提出の要求に応じることができるようにしている場合に限り、検索要件の確保が不要となります。

ⅰ取引年月日その他の日付、取引金額及び取引先を検索条件として設定できること

ⅱ日付又は金額に係る記録項目については、その範囲を指定して条件を設定することができること

ⅲ二以上の任意の記録項目を組み合わせて条件を設定できること

他方、提供を受けた適格請求書に係る電磁的記録を紙に印刷して保存しようとするときは、整然とした形式及び明瞭な状態で出力する必要があります(消規15の5②)。

(参考)電帳法上の保存方法等については、問102-2《適格請求書の記載事項に係る電磁的記録の保存方法》及び国税庁ホームページに掲載されている、「電子帳簿保存法取扱通

達解説(趣旨説明)」や「電子帳簿保存法一問一答」を参考としてください。

【適格請求書の記載事項に係る電磁的記録の保存方法】

問102-2:継続的な役務提供に係る課税仕入れについて、仕入先からは書面での適格請求書は交付されず、取引先が指定したホームページ上の「マイページ」等にログインし、契約ごとに電磁的記録をダウンロードすることとなっています。当社が仕入税額控除を行うには、これらの電磁的記録を毎月ダウンロードして保存する必要があるのでしょうか。なお、この電磁的記録は、7年間いつでもダウンロードして確認することが可能な状態になっています。

【答】

売手である適格請求書発行事業者から適格請求書に代えて、適格請求書に係る電磁的記録による提供を受けた場合、仕入税額控除の適用を受けるためには、その電磁的記録を保存する必要があります。その際、提供を受けた電磁的記録をそのまま保存しようとするときには、電帳法に準じた方法により保存することとされています(消令50①、消規15の5)。

この点、電帳法においては、ECサイト(インターネット上に開設された商品などを販売するウェブサイトをいいます。)で物品を購入したとき、ECサイト上の購入者の購入情報を管理するページ内において、領収書等データをダウンロードすることができる場合に、当該ECサイト上でその領収書等データの確認が随時可能な状態である場合には、必ずしもその領収書等データをダウンロードして保存していなくても差し支えないこととされています。

こうした取扱いは、当該ECサイト提供事業者が、物品の購入者において満たすべき真実性の確保及び検索機能の確保の要件を満たしている場合に認められるものであり、また、当該領収書等データは各税法に定められた保存期間が満了するまで確認が随時可能である必要があります(その他、本取扱いに関する詳細については、国税庁ホームページに掲載されている「電子帳簿保存法一問一答」の「お問い合わせの多いご質問電取追2」を参考としてください。)。

これは、適格請求書に係る電磁的記録の保存においても同様であり、ご質問のように取引先が指定したホームページ上の「マイページ」等にログインすることで、上記要件を満たした形で適格請求書に係る電磁的記録の確認が随時可能な状態である場合には、必ずしも当該電磁的記録をダウンロードせずとも、その保存があるものとして、仕入税額控除の適用を受けることとして差し支えありません。

(参考)

電帳法において、例えば次のような事業者については、検索機能の確保の要件が不要とされています。

(1)税務職員による質問検査権に基づく電磁的記録の提示等の求めに応じることができるようにしている場合における

①判定期間に係る基準期間における売上高が5,000万円以下の事業者

②電磁的記録を出力した書面を取引年月日その他の日付及び取引先ごとに整理されたものを提示・提出できるようにしている事業者

(2)税務署長が相当の理由があると認め、かつ、保存義務者が税務調査等の際に、税務職員からの求めに応じ、その電磁的記録及び出力書面の提示等をすることができる場合には、その保存時に満たすべき要件にかかわらず電磁的記録の保存が可能となる措置(猶予措置)の対象となる事業者

(注)令和5年12月31日までにやり取りした電磁的記録の場合は、基準期間の売上高が1,000万円以下であり、税務職員による質問検査権に基づく電磁的記録の提示等の求めに応じることができるようにしている場合に限り、検索要件の確保が不要となります。

そのため、こうした事業者にあっては、取引先のホームページにおいて、検索機能の確保がなされていなかったとしても、適格請求書に係る電磁的記録の確認が随時可能な状態であれば、仕入税額控除の適用を受けることとして差し支えありません。

なお、上記(1)②、(2)における電磁的記録を出力した書面としては、必ずしも適格請求書そのものに係る電磁的記録でなくてもよく、当該取引に係る金額や取引年月日等の情報が判別できる資料でも差し支えありません。

【高速道路利用料金に係る適格簡易請求書の保存方法】

問103:当社では高速道路を頻繁に利用するのですが、高速道路利用について、いわゆるETCシステムを利用し、後日、クレジットカードにより料金を精算しています。この場合、クレジットカード会社から受領するクレジットカード利用明細書の保存により仕入税額控除を行うことはできますか。

【答】

クレジットカード会社がそのカードの利用者に交付するクレジットカード利用明細書は、そのカード利用者である事業者に対して課税資産の譲渡等を行った他の事業者が作成及び交付する書類ではなく、また、課税資産の譲渡等の内容や適用税率など、適格請求書の記載事項も満たしませんので、一般的に、適格請求書には該当しません。

そのため、高速道路の利用について、有料道路自動料金収受システム(ETCシステム)により料金を支払い、ETCクレジットカード(クレジットカード会社がETCシステムの利用のために交付するカードをいい、高速道路会社が発行するETCコーポレートカード及びETCパーソナルカードを除きます。)で精算を行った場合に、支払った料金に係る仕入税額控除の適用を受けるには、原則、高速道路会社が運営するホームページ(ETC利用照会サービス)から通行料金確定後、適格簡易請求書の記載事項に係る電磁的記録(以下「利用証明書」といいます。)をダウンロードし、それを保存する必要があります。

他方、高速道路の利用が多頻度にわたるなどの事情により、全ての高速道路の利用に係る利用証明書の保存が困難なときは、クレジットカード会社から受領するクレジットカード利用明細書(個々の高速道路の利用に係る内容が判明するものに限ります。また、取引年月日や取引の内容、課税資産の譲渡等に係る対価の額が分かる利用明細データ等を含みます。)と、利用した高速道路会社及び地方道路公社など(以下「高速道路会社等」といいます。)の任意の一取引(複数の高速道路会社等の利用がある場合、高速道路会社等ごとに任意の一取引)に係る利用証明書をダウンロードし、併せて保存することで、仕入税額控除を行って差し支えありません。

(注)

1:利用証明書については、クレジットカード利用明細書の受領ごとに(毎月)取得・保存する必要はなく、高速道路会社等が適格請求書発行事業者の登録を取りやめないことを前提に、利用した高速道路会社等ごとに任意の一取引に係る適格簡易請求書の記載事項を満たした利用証明書を一回のみ取得・保存することで差し支えありません。また、例えば、A高速道路会社からB高速道路会社を経由してC高速道路会社の料金所で降りた際、C高速道路会社がまとめて利用証明書を発行している場合には、C高速道路会社の利用証明書を保存することになります。

2:適格請求書等につき、電磁的記録による提供を受けた場合、仕入税額控除の適用を受けるためには、電帳法に準じた方法により保存する必要があります(消令50①、消規15の5)。この点、電帳法においては、当該適格請求書等の電磁的記録をダウンロードすることができる場合に、当該適格請求書等に係る電磁的記録の確認が随時可能な状態である場合には、必ずしも当該電磁的記録をダウンロードせずとも、その保存があるものとして、仕入税額控除の適用を受けることとして差し支えありません。

そのため、ETC利用照会サービスにおいてダウンロードできる期間(15か月間)に、繰り返し、同じ高速道路会社等の道路を利用しているような場合は、いつでも利用証明書をダウンロードできる状態にあるため、結果として、利用証明書のダウンロードは不要となり、クレジットカード利用明細書の保存のみで仕入税額控除の適用を受けることが可能です。なお、ダウンロードできる期間を超えて利用間隔に開きがある高速道路会社等の道路については、利用証明書のダウンロードが必要になりますのでご注意ください。

3:空港と内陸部を結ぶ連絡橋の通行料金(空港連絡橋利用税)など、消費税の課税対象とならない金額がある場合、その金額は仕入税額控除の対象外となりますのでご留意ください。

4:国税庁ホームページ「インボイス制度特設サイト」に掲載しているユーチューブ動画「3分でわかるインボイスETC対応」も併せてご参照ください。

【金融機関の入出金手数料や振込手数料に係る適格請求書の保存方法】

問103-2:金融機関の窓口又はオンラインで決済を行った際の金融機関の入出金手数料や振込手数料について、仕入税額控除の適用を受けるために、何を保存すればよいでしょうか。

【答】

入出金手数料や振込手数料について仕入税額控除の適用を受けるには、原則として適格簡易請求書及び一定の事項が記載された帳簿の保存が必要となります(注1)(消法30⑦)。

他方、金融機関における入出金や振込みが多頻度にわたるなどの事情により、全ての入出金手数料及び振込手数料に係る適格簡易請求書の保存が困難なときは、金融機関ごとに発行を受けた通帳や入出金明細等(個々の課税資産の譲渡等(入出金サービス・振込サービス)に係る取引年月日や対価の額が判明するものに限ります。)と、その金融機関における任意の一取引(一の入出金又は振込み)に係る適格簡易請求書を併せて保存する(注2・ことで、仕入税額控除を行って差し支えありません。

また、基準期間における課税売上高が1億円以下であるなど一定規模以下の事業者については、令和5年10月1日から令和11年9月30日までの間に国内において行う課税仕入れについて、当該課税仕入れに係る支払対価の額が1万円未満である場合には、一定の事項が記載された帳簿のみの保存により仕入税額控除の適用を受けることができる経過措置(少額特例)も設けられていますので、上記のような対応は必要ありません(28年改正法附則53の2、改正令附則24の2①))(少額特例の詳細については、問111《一定規模以下の事業者に対する事務負担の軽減措置》をご参照ください。)。

(注)

1:一般的に、金融機関の入出金サービスや振込サービスについては、不特定かつ多数の者に課税資産の譲渡等を行う事業に該当し、適格簡易請求書の交付対象になるものと解されます。また、金融機関のATMによるものである場合、機械装置のみにより代金の受領と資産の譲渡等が完結するものとして、一定の事項が記載された帳簿のみの保存により仕入税額控除が可能です(詳細については、問47《自動販売機及び自動サービス機の範囲》をご参照ください。)。

2:インターネットバンキングなど、オンラインで振込みを行った際の手数料等について、電磁的記録により適格簡易請求書が提供される場合には、当該電磁的記録をダウンロードする必要があります。ただし、同種の手数料等の支払いが繰り返し行われているような場合において、当該手数料等の適格簡易請求書に係る電磁的記録が、インターネットバンキング上で随時確認可能な状態であるなど一定の要件を満たすのであれば、必ずしも当該適格簡易請求書に係る電磁的記録をダウンロードせずとも、仕入税額控除の適用を受けることが可能です(電子帳簿保存法の取扱いについては「電子帳簿保存方法一問一答」の「お問合せの多いご質問電取追2-2」をご参照ください。)。

3:金融機関が適格請求書発行事業者の登録を取りやめないことを前提に、一回のみ取得・保存することで差し支えありません。また、金融機関から各種手数料に係るお知らせ(適格請求書発行者の氏名又は名称及び登録番号、適用税率、取引の内容が記載されたものに限ります。)を受領した場合には、当該一のお知らせを保存することで適格簡易請求書の保存に代えることが可能です。

4:国税庁ホームページ「インボイス制度特設サイト」に掲載しているユーチューブ動画「3分でわかる銀行振込手数料のインボイス対応」も併せてご参照ください。

【電気通信利用役務の提供と適格請求書の保存】

問103-3:当社は、国外事業者との間でリバースチャージ方式の対象となる取引(インターネット広告の配信)や、消費者向け電気通信利用役務の提供に該当する取引(電子書籍の購入)を行っていますが、仕入税額控除を行うために適格請求書の保存は必要でしょうか。

【答】

国外事業者が行う「電気通信利用役務の提供」のうち、「事業者向け電気通信利用役務の提供」(例:「インターネット広告の配信」等)については、特定課税仕入れとして、当該役務の提供を受けた国内事業者に申告納税義務が課されます(リバースチャージ方式)消法5①、28②、45①)。また、当該リバースチャージ方式により申告・納税を行う消費税額については、仕入税額控除の対象となりますが、その適用要件として適格請求書の保存は必要なく、一定の事項が記載された帳簿のみの保存で仕入税額控除が可能となります(消法30⑦)。

これに対し、国外事業者が行う事業者向け電気通信利用役務の提供以外の電気通信利用役務の提供(いわゆる消費者向け電気通信利用役務の提供)(例:「電子書籍・音楽の配信」等)について仕入税額控除の適用を受けるためには、売手である国外事業者から交付を受けた適格請求書(当該適格請求書の記載事項に係る電磁的記録を含みます。)の保存が必要です(消法30⑦)。

また、国外事業者が行う消費者向け電気通信利用役務の提供について、適格請求書の保存がない場合に、適格請求書発行事業者以外の者から行った課税仕入れについて一定割合(80%、50%)を仕入税額とみなして控除できる経過措置の適用を受けることはできませんが改正令附則24、少額特例(一定規模以下の事業者が、令和5年10月1日から令和11年9月30日までの間に行う税込み1万円未満である課税仕入れについて、一定の事項が記載された帳簿のみの保存により仕入税額控除の適用を受けることができる経過措置)の適用を受けることはできます28年改正法附則53の2、改正令附則24の2①。

詳細については、問111《一定規模以下の事業者に対する事務負担の軽減措置》をご参照ください。

(注)

令和5年9月1日時点で登録国外事業者(適格請求書等保存方式の開始前において、消費者向け電気通信利用役務の提供を行うため、国税庁長官の登録を受けた国外事業者をいいます。)であり、かつ、同日において「登録国外事業者の登録の取消しを求める旨の届出書」を提出していない事業者は、令和5年10月1日に適格請求書発行事業者の登録を受けたものとみなされ、登録番号(T+13桁の数字)が付番されています(28年改正法附則45①)。

また、そうした国外事業者においては、令和6年3月31日までは登録国外事業者として付番されている番号(00001等の5桁の番号)を登録番号として適格請求書に記載することができることとされています。

(参考)

電気通信利用役務の提供やリバースチャージ方式の詳細については、「国境を越えた役務の提供に係る消費税の課税関係について」をご参照ください。

【古物商等の古物の買取り等】

問106:当社は、中古車販売業(古物商)を営んでおり、事業者及び消費者から中古車の仕入れを行っています。適格請求書等保存方式の下では、消費者からの仕入れは、仕入税額控除を行うことはできないのですか。

【答】

古物営業法上の許可を受けて古物営業を営む古物商が、適格請求書発行事業者以外の者から同法に規定する古物(古物商が事業として販売する棚卸資産に該当するものに限ります。)を買い受けた場合には、一定の事項が記載された帳簿のみの保存で仕入税額控除が認められます(消法30⑦、消令49①一ハ(1))。したがって、貴社が消費者から中古車の仕入れを行った場合には、一定の事項を記載した帳簿を保存することで、仕入税額控除が認められます(以下「古物商等特例」といいます。))(注)。

(注)

令和6年度税制改正により、輸出物品販売場(いわゆる免税店)で消費税が免除された物品(免税購入品)であることを知りながら行った課税仕入れについては、古物商等特例の適用の有無にかかわらず、仕入税額控除制度の適用を受けることができないこととされました(令和6年4月1日以後に行う課税仕入れから適用されます。)。

なお、相手方が適格請求書発行事業者である場合は、適格請求書の交付を受け、それを保存する必要があります。

この場合の帳簿の記載事項については、問110《帳簿のみの保存で仕入税額控除が認められる場合の帳簿への一定の記載事項》をご参照ください。

また、古物商が適格請求書発行事業者以外の者から古物を買い取る場合のほか、適格請求書発行事業者以外の者から仕入れを行う、次の場合も同様に、仕入税額控除のために保存が必要な請求書等の交付を受けることが困難な場合として、一定の事項が記載された帳簿のみの保存で仕入税額控除が認められます(消令49①一ハ(2)~(4))。

①質屋営業法に規定する質屋営業を営む質屋が、適格請求書発行事業者以外の者から質物(質屋が事業として販売する棚卸資産に該当するものに限ります。)を取得する場合

②宅地建物取引業法に規定する宅地建物取引業者が、適格請求書発行事業者以外の者から同法に規定する建物(宅地建物取引業者が事業として販売する棚卸資産に該当するものに限ります。)を購入する場合

③再生資源卸売業その他不特定かつ多数の者から資源の有効な利用の促進に関する法律に規定する再生資源及び再生部品を購入する事業を営む事業者が、適格請求書発行事業者以外の者から再生資源及び再生部品(購入する事業者が事業として販売する棚卸資産に該当するものに限ります。)を購入する場合

【返信用封筒に貼付した郵便切手に係る仕入税額控除の適用】

問106-2:当社は、取引先に書類を送付し、その控えを返信用封筒で当社に送り返してもらうこととしています。この際、封筒に同封する返信用封筒に郵便切手をあらかじめ貼付していますが、この郵便切手により返送を受けるという引換給付についても仕入税額控除を行ってよいでしょうか。

【答】

郵便切手類は、購入時においては原則として、課税仕入れには該当せず、役務又は物品の引換給付を受けた時にその引換給付を受けた事業者の課税仕入れとなります。

適格請求書等保存方式においては、仕入税額控除の適用を受けるためには、原則として適格請求書等の保存が必要となりますが、郵便切手類のみを対価とする郵便ポスト等への投函による郵便サービスは、適格請求書の交付義務が免除されており、買手においては、一定の事項を記載した帳簿のみの保存で仕入税額控除の適用を受けることができます(基通11-3-7)。

この点、ご質問のように、返信用封筒に貼付された郵便切手類(自らが購入した郵便切手類)により返送を受けるのであれば、郵便切手類のみを対価とする郵便ポスト等への投函による郵便サービスを受けたものとして、帳簿のみの保存で仕入税額控除を行うこととして差し支えありません。

(注)

この場合、当該郵便切手類の購入時に仕入税額控除を行うことも可能ですが、その後、返送を受けないことが明らかとなった際には、その明らかとなった課税期間において、仕入控除税額を調整することとして差し支えありません。

【実費精算の出張旅費等】

問107-2:当社は、社員が出張した場合、旅費規程や日当規程に基づき出張旅費や日当を支払っています。この際、実際にかかった費用に基づき精算を行うため、社員からは、支払の際に受け取った適格請求書等を徴求することとしています。この実費に係る金額について、帳簿のみの保存(従業員等に支給する通常必要と認められる出張旅費等)により仕入税額控除を行ってもよいでしょうか。

【答】

社員に支給する出張旅費、宿泊費、日当等のうち、その旅行に通常必要であると認められる部分の金額については、課税仕入れに係る支払対価の額に該当するものとして取り扱われ、一定の事項を記載した帳簿のみの保存で仕入税額控除が認められます(消法30⑦、消令49①一ニ、消規15の4二、基通11-6-4)。

この社員に対する支給には、概算払によるもののほか、実費精算されるものも含まれますので、実費精算に係るものであっても、その旅行に通常必要であると認められる部分の金額については、帳簿のみの保存で仕入税額控除を行うことができます。

(注)

帳簿のみの保存で仕入税額控除が認められる「その旅行に通常必要であると認められる部分」については、所得税基本通達9-3に基づき判定しますので、所得税が非課税となる範囲内で、帳簿のみの保存で仕入税額控除が認められることになります。

(参考)

実費精算が貴社により用務先へ直接対価を支払っているものと同視し得る場合には、通常必要と認められる範囲か否かにかかわらず、他の課税仕入れと同様、一定の事項を記載した帳簿及び社員の方から徴求した適格請求書等の保存により仕入税額控除を行うこととなります。

その際、3万円未満の公共交通機関による旅客の運送など、一定の課税仕入れに当たるのであれば、当該帳簿のみの保存で仕入税額控除が認められます(消法30⑦、消令49①一イ、70の9②一)。

【派遣社員等や内定者等へ支払った出張旅費等の仕入税額控除】

問107-3:当社は、自社で雇用している従業員と同様に、派遣社員や出向社員が出張した際にも、旅費規程に基づき出張旅費を支払っています。当該出張旅費については、派遣元企業や出向元企業を通じて当該社員に支払われることになるのですが、仕入税額控除の要件として派遣元企業や出向元企業から請求書等の交付を受け、これを保存する必要はありますか。また、内定者や採用面接者に対し、内定者説明会会場や面接会場までの交通費等を支給する場合の取扱いはどうなりますか。

【答】

従業員等に支給する出張旅費、宿泊費、日当等(以下「出張旅費等」といいます。)のうち、その旅行に通常必要であると認められる部分の金額については、課税仕入れに係る支払対価の額に該当するものとして取り扱われ、この金額については、一定の事項を記載した帳簿のみの保存で仕入税額控除が認められます消法30⑦、消令49①一ニ、消規15の4二、基通11-6-4))(以下「出張旅費等特例」といいます。)。

1:派遣社員や出向社員に対して支払われる出張旅費等について

派遣社員や出向社員(以下「派遣社員等」といいます。)に対して支払われる出張旅費等については、それぞれ次のとおり取り扱うこととなります。

(1)派遣元企業等に支払うもの

当該出張旅費等が直接的に派遣社員等へ支払われるものではなく、派遣元企業や出向元企業(以下「派遣元企業等」といいます。)に支払われる場合、派遣先企業や出向先企業(以下「派遣先企業等」といいます。)においては、人材派遣等の役務の提供に係る対価として、仕入税額控除に当たり派遣元企業等から受領した適格請求書の保存が必要となります。

(2)派遣元企業等を通じて派遣社員等に支払うもの

派遣元企業等が当該出張旅費等を預かり、そのまま派遣社員等に支払われることが派遣契約や出向契約等において明らかにされている場合には、派遣先企業等において、出張旅費等特例の対象として差し支えありません。この場合、当該出張旅費等に相当する金額について、派遣元企業等においては立替払を行ったものとして課税仕入れには該当せず、仕入税額控除を行うことはできません。

2:内定者や採用面接者に対して支払われる交通費等について

内定者のうち、企業との間で労働契約が成立していると認められる者に対して支給する交通費等については、通常必要であると認められる部分の金額について出張旅費等特例の対象として差し支えありません。

※労働契約が成立していると認められるか否かは、例えば、企業から採用内定通知を受け、入社誓約書等を提出している等の状況を踏まえて判断されることとなります。

一方、採用面接者は通常、従業員等に該当しませんので、支給する交通費等について、出張旅費等特例の対象にはなりません。

(注)

1:出張旅費等特例の対象となる出張旅費等や交通費等(以下「旅費交通費等」といいます。)には、概算払によるもののほか、実費精算されるものも含まれます。なお、出張旅費等特例の対象とならない場合の派遣社員等、内定者又は採用面接者(以下「派遣社員・内定者等」といいます。)に対して支払われる旅費交通費等については、貴社が当該旅費交通費等を派遣社員・内定者等を通じて公共交通機関(船舶、バス、鉄道又は軌道)に直接支払っているものと同視し得る場合には、3万円未満の支払について、一定の事項を記載した帳簿のみの保存により仕入税額控除が認められます(以下「公共交通機関特例」といいます。)。

2:海外出張のために支給する出張旅費等については、原則として課税仕入れには該当しません。

3:上記の出張旅費等特例や公共交通機関特例の対象にはならない旅費交通費等について仕入税額控除の適用を受けるには、派遣社員・内定者等が交付を受けた旅費交通費等に係る適格請求書又は適格簡易請求書の提出を受け、それを保存する必要があります(宛名として派遣社員・内定者等の氏名が記載されている場合には、原則として、立替金精算書の保存も必要となります。詳細については、問94-2《従業員が立替払をした際に受領した適格簡易請求書での仕入税額控除》をご参照ください。)。

【クレジットカードにより決済されるタクシーチケットに係る回収特例の適用】

問108-2:当社は、クレジットカード会社が発行しているタクシーチケットを利用しています。そうしたタクシーチケットは、タクシー事業者等が発行しているものとは異なり、クレジットカード利用明細書しか送られてこず、また、タクシーチケット自体取引先等に手交していることから、タクシーを利用した際に交付を受ける適格簡易請求書の保存をすることもできません。この場合、当社は仕入税額控除の適用を受けるためにどうすべきでしょうか。

【答】

クレジットカード会社が発行しているタクシーチケットにつき、その使用された金額について仕入税額控除の適用を受けるためには、原則として、その使用に当たってタクシー事業者(当該タクシー事業者に係る事業者団体など、個々の契約等により当該タクシー利用に係る課税売上げを計上すべきこととされている者を含みます。以下同じです。)から受領した適格簡易請求書の保存が必要となります。

しかしながら、ご質問のようにタクシーチケットは取引先等に手交されることも多いことを踏まえれば、適格簡易請求書の保存が困難といった事情があると考えられます。そのため、受領したクレジットカード利用明細書及び以下の資料に記載された内容等に基づき、利用されたタクシー事業者が適格請求書発行事業者であることが確認できる場合には、適格簡易請求書の記載事項(取引年月日を除きます。)が記載されている証票が使用の際に回収される取引として、帳簿のみの保存により仕入税額控除の適用を受けることとして差し支えありません。

・利用されたタクシー事業者のホームページ

・クレジットカード会社のホームページ等に掲載されている利用可能タクシー一覧

なお、適格請求書発行事業者以外のタクシー事業者の利用であったことが確認された場合には、当該タクシー利用時に受領した領収書(未収書等)や、別途当該タクシー事業者から発行を受けた書類など、区分記載請求書の記載事項を満たした書類及び一定の事項を記載した帳簿の保存があれば、仕入税額相当額の一定割合(80%、50%)を仕入税額とみなして控除できる経過措置の適用を受けることができます(28年改正法附則52、53)。

【帳簿のみの保存で仕入税額控除が認められる場合の帳簿への一定の記載事項】

問110:3万円未満の公共交通機関による旅客の運送などは、請求書等の保存が不要で、一定の事項を記載した帳簿のみの保存で仕入税額控除を行うことができるそうですが、この場合の帳簿への記載事項について教えてください。

【答】

請求書等の交付を受けることが困難であるなどの理由により、次の取引については、一定の事項を記載した帳簿の保存のみで仕入税額控除が認められます(消法30⑦、消令49①、消規15の4)。

①適格請求書の交付義務が免除される3万円未満の公共交通機関による旅客の運送

②適格簡易請求書の記載事項(取引年月日を除きます。)が記載されている入場券等が使用の際に回収される取引①に該当するものを除きます。以下「回収特例」といいます。)

③古物営業を営む者の適格請求書発行事業者でない者からの古物の購入

④質屋を営む者の適格請求書発行事業者でない者からの質物の取得

⑤宅地建物取引業を営む者の適格請求書発行事業者でない者からの建物の購入

⑥適格請求書発行事業者でない者からの再生資源又は再生部品の購入

⑦適格請求書の交付義務が免除される3万円未満の自動販売機及び自動サービス機からの商品の購入等

⑧適格請求書の交付義務が免除される郵便切手類のみを対価とする郵便・貨物サービス(郵便ポストにより差し出されたものに限ります。)

⑨従業員等に支給する通常必要と認められる出張旅費等(出張旅費、宿泊費、日当及び通勤手当)

この場合、帳簿の記載事項に関し、通常必要な記載事項に加え、次の事項の記載が必要となります。

・帳簿のみの保存で仕入税額控除が認められるいずれかの仕入れに該当する旨

例:①に該当する場合、「3万円未満の鉄道料金」

⑦に該当する場合、「自販機」、「ATM」

・仕入れの相手方の住所又は所在地

例:②に該当する場合(3万円以上のもの、「○○施設入場券」

(注)帳簿に仕入れの相手方の住所又は所在地の記載が不要な課税仕入れは、次のとおりです(令和5年国税庁告示第26号)。

イ:上記①の課税仕入れ

ロ:上記②の課税仕入れのうち3万円未満のもの

ハ:上記③から⑥の課税仕入れ(③から⑤に係る課税仕入れについては、古物営業法、質屋営業法又は宅地建物取引業法により、業務に関する帳簿等へ相手方の氏名及び住所を記載することとされているもの以外のものに限り、⑥に係る課税仕入れについては、事業者以外の者から受けるものに限ります。)

ニ:上記⑦から⑨の課税仕入れ

(参考)

古物営業を営む場合、古物営業法において、商品を仕入れた際の対価の総額が1万円以上(税込み)の場合には、帳簿(いわゆる「古物台帳」)に①取引年月日、②古物の品目及び数量、③古物の特徴、④相手方の住所、氏名、職業及び年齢、⑤相手方の確認方法を記載し、保存しなければならないこととされています(古物営業法16、18)。

帳簿のみの保存で仕入税額控除が認められる場合の帳簿の記載事項は、「①課税仕入れの相手方の氏名又は名称及び住所又は所在地(古物台帳に、取引の相手方の氏名や住所を記載することとされていない場合には不要)」、「②課税仕入れを行った年月日」、「③課税仕入れに係る資産又は役務の内容」、「④課税仕入れに係る支払対価の額」、「⑤帳簿のみの保存で仕入税額控除が認められるいずれかの仕入れに該当する旨」ですが、古物台帳には①から④の事項が記載されていることになります。

なお、帳簿のみの保存で仕入税額控除が認められる場合の帳簿の記載事項としては、⑤の事項も必要となるため、古物台帳と⑤の事項について記載した帳簿(総勘定元帳等)を合わせて保存することで、帳簿の保存要件を満たすことができます。

この場合、古物台帳については帳簿の保存期間(課税期間の末日の翌日から2月を経過した日から7年間)保存しておく必要がある点にご留意ください(消令71②)。

【自動販売機特例又は回収特例における3万円未満の判定単位】

問110-2:帳簿の記載事項である「仕入れの相手方の住所又は所在地」の記載が不要となる、自動販売機や自動サービス機からの商品の購入等又は3万円未満の課税仕入れについて回収特例が適用される取引かどうかは、どのような単位で判定するのですか。

【答】

売手における適格請求書の交付義務が免除されている3万円未満の自動販売機及び自動サービス機からの商品の購入等又適格簡易請求書の記載事項(取引年月日を除きます。)が記載されている入場券等が使用の際に回収される課税仕入れ(3万円未満のものに限ります。)については、帳簿に仕入れの相手方の住所又は所在地を記載する必要はありません(消令49①、令和5年国税庁告示第26号)。

これらの取引に該当するかどうかは、1回の取引の税込価額が3万円未満かどうかで判定します。

例

①自動販売機で飲料(1本150円)を20本(3,000円)購入する場合

⇒1回の商品購入金額(1本150円)で判定

②〇〇施設の入場券(1枚2,000円)を4枚(8,000円)購入し使用する場合

⇒1回の使用金額(4枚8,000円)で判定

【免税事業者等からの仕入れに係る経過措置】

問113:適格請求書等保存方式の開始後一定期間は、免税事業者等からの仕入税額相当額の一定割合を控除できる経過措置があるそうですが、この場合の仕入税額控除の要件について教えてください。

【答】

適格請求書等保存方式の下では、適格請求書発行事業者以外の者(消費者、免税事業者又は登録を受けていない課税事業者。以下「免税事業者等」といいます。)からの課税仕入れについては、仕入税額控除のために保存が必要な請求書等の交付を受けることができないことから、仕入税額控除を行うことができません(消法30⑦)。

ただし、適格請求書等保存方式開始から一定期間は、免税事業者等からの課税仕入れであっても、仕入税額相当額の一定割合を仕入税額とみなして控除できる経過措置が設けられています(注28年改正法附則52、53)。

経過措置を適用できる期間等は、次のとおりです。

期間と割合

令和5年10月1日から令和8年9月30日まで → 仕入税額相当額の80%

令和8年10月1日から令和11年9月30日まで → 仕入税額相当額の50%

(注)

令和6年度税制改正により、一の免税事業者等から行う当該経過措置の対象となる課税仕入れの額の合計額がその年又はその事業年度で税込み10億円を超える場合には、その超えた部分の課税仕入れについて、本経過措置は適用できないこととする見直しが行われました(この改正は、令和6年10月1日以後に開始する課税期間から適用されます。)。

なお、この経過措置の適用を受けるためには、次の事項が記載された帳簿及び請求書等の保存が要件となります。

1:帳簿

区分記載請求書等保存方式の記載事項に加え、例えば、「80%控除対象」「免」など、経過措置の適用を受ける課税仕入れである旨の記載が必要となります。

具体的には、次の事項となります。

①課税仕入れの相手方の氏名又は名称

②課税仕入れを行った年月日

③課税仕入れに係る資産又は役務の内容(課税仕入れが他の者から受けた軽減対象課税資産の譲渡等に係るものである場合には、資産の内容及び軽減対象課税資産の譲渡等に係るものである旨)及び経過措置の適用を受ける課税仕入れである旨

④課税仕入れに係る支払対価の額

(参考1)

③の「経過措置の適用を受ける課税仕入れである旨」の記載については、個々の取引ごとに「80%控除対象」、「免税事業者からの仕入れ」などと記載する方法のほか、例えば、本経過措置の適用対象となる取引に、「※」や「☆」といった記号・番号等を表示し、かつ、これらの記号・番号等が「経過措置の適用を受ける課税仕入れである旨」を別途「※(☆)は80%控除対象」などと表示する方法も認められます。

2:請求書等

区分記載請求書等と同様の記載事項が必要となります区分記載請求書等に記載すべき事項に係る電磁的記録を含みます。)。

具体的には、次の事項となります。

①書類の作成者の氏名又は名称

②課税資産の譲渡等を行った年月日

③課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨)

④税率ごとに合計した課税資産の譲渡等の税込価額

⑤書類の交付を受ける当該事業者の氏名又は名称

(参考2)

免税事業者等から受領した請求書等の内容について、③かっこ書きの「軽減対象資産の譲渡等である旨」及び④の「税率ごとに合計した課税資産の譲渡等の税込価額」の記載がない場合に限り、受領者が自ら請求書等に追記して保存することが認められます。

なお、提供された請求書等に係る電磁的記録を整然とした形式及び明瞭な状態で出力した書面に追記して保存している場合も同様に認められます。

【適格請求書発行事業者からの課税仕入れに係る経過措置の適用等】

問113-2:当社は、仕入先が多数あり、登録番号の記載のない請求書の交付を受けることも多くあります。この場合、登録番号の記載のない請求書等に係る課税仕入れについて、適格請求書発行事業者から交付を受けたものを含め、一律に、その仕入税額相当額の一定割合を仕入税額とみなして控除できる経過措置の適用を受けてもよいでしょうか。

【答】

適格請求書発行事業者以外の者(消費者、免税事業者又は登録を受けていない課税事業者)からの課税仕入れであっても、適格請求書等保存方式開始から一定期期間は、仕入税額相当額の一定割合を仕入税額とみなして控除できる経過措置(注が設けられています28年改正法附則52、53)。

ただし、当該経過措置の適用は、取引の相手方が適格請求書発行事業者以外の者である場合に限りませんので、例えば適格請求書発行事業者から交付を受けた登録番号のない請求書等を含め、区分記載請求書等の記載事項を満たしたものの保存がある場合には、一律に、当該経過措置の適用を受けることとなります。

【小規模事業者に係る税額控除に関する経過措置〈2割特例〉】

問114:適格請求書等保存方式の開始後一定期間は、適格請求書発行事業者の登録により課税事業者となった免税事業者については、消費税の申告について簡易に計算できる経過措置(2割特例)があるそうですが、その内容について教えてください。

【答】

令和5年10月1日から令和8年9月30日までの日の属する各課税期間において、免税事業者免税事業者が「課税選択届出書」の提出により課税事業者となった場合を含みます。)が適格請求書発行事業者となる場合(注には、納付税額の計算において控除する金額を、その課税期間における課税標準である金額の合計額に対する消費税額から売上げに係る対価の返還等の金額に係る消費税額の合計額を控除した残額に8割を乗じた額(以下「特別控除税額」といいます。)とすることができる経過措置(以下「2割特例」といいます。が設けられています(28年改正法附則51の2①②)。

(注)

課税事業者が適格請求書発行事業者となった場合であっても、当該適格請求書発行事業者となった課税期間の翌課税期間以後の課税期間について、基準期間の課税売上高が1千万円以下である場合には、原則として、2割特例の適用を受けることができます。

また、2割特例は、簡易課税制度のように事前の届出や継続して適用しなければならないという制限はなく、申告書に2割特例の適用を受ける旨を付記することにより、適用を受けることができます(28年改正法附則51の2③)。

なお、2割特例の適用を受けることができない課税期間については、問115《2割特例の適用ができない課税期間①》及び問116《2割特例の適用ができない課税期間②》をご参照ください。

【2割特例の適用ができない課税期間①】

問115:小規模事業者に係る税額控除に関する経過措置(2割特例)は、基準期間の課税売上高が1千万円を超える課税期間などについては適用できないとのことですが、具体的に教えてください。

【答】

2割特例は、適格請求書発行事業者の令和5年10月1日から令和8年9月30日までの日の属する各課税期間において、免税事業者「課税選択届出書」の提出により課税事業者となった免税事業者を含みます。)が適格請求書発行事業者となる場合に適用することができます(28年改正法附則51の2①)。

ただし、以下の課税期間については、2割特例の適用を受けることはできません。

※適格請求書等保存方式の開始前である令和5年9月30日以前の期間を含む申告については、2割特例の適用はありません。詳細については、問116《2割特例の適用ができない課税期間②》をご参照ください。

【恒久的施設を有しない場合】

①2割特例の適用を受けようとする課税期間の初日において恒久的施設(所得税法又は法人税法に規定する「恒久的施設」をいいます。)を有しない国外事業者が令和6年10月1日以後に開始する課税期間28年改正法附則51の2①)

【過去の売上が一定金額以上ある場合】

②基準期間の課税売上高が1千万円を超える課税期間(消法9①)

③特定期間における課税売上高による納税義務の免除の特例により事業者免税点制度の適用が制限される課税期間(消法9の2①)

④相続(注・合併・分割があった場合の納税義務の免除の特例により事業者免税点制度の適用が制限される課税期間(消法10、11、12)

(注)

1:相続のあった課税期間について、当該相続により事業者免税点制度の適用が制限される場合であっても、適格請求書発行事業者の登録が相続日以前であり、他の2割特例の適用が制限される課税期間でなければ、2割特例の適用を受けることができます(28年改正法附則51の2①三)。

【新たに設立された法人が一定規模以上の法人である場合】

⑤新設法人・特定新規設立法人の納税義務の免除の特例により事業者免税点制度の適用が制限される課税期間(消法12の2①、12の3①)

【高額な資産を仕入れた場合】

⑥「課税選択届出書」を提出して課税事業者となった後2年以内に一般課税で調整対象固定資産(注2)の仕入れ等を行った場合において、「消費税課税事業者選択不適用届出書」の提出ができないことにより事業者免税点制度の適用が制限される課税期間(注3)(消法9⑦)

(注2)調整対象固定資産とは、一の取引単位につき、課税仕入れ等に係る支払対価の額(税抜き)が百万円以上の棚卸資産以外の資産をいいます(消法2①十六、消令5)。

(注3)免税事業者に係る登録の経過措置(28年改正法附則44④)の適用を受けて適格請求書発行事業者となった者は、「課税選択届出書」の提出をして課税事業者となっていませんので、これに該当することはありません。

⑦新設法人及び特定新規設立法人の特例の適用を受けた課税期間中に、一般課税で調整対象固定資産の仕入れ等を行ったことにより事業者免税点制度の適用が制限される課税期間(消法12の2②、12の3③)

⑧一般課税で高額特定資産(注の仕入れ等を行った場合(棚卸資産の調整の適用を受けた場合)において事業者免税点制度の適用が制限される課税期間(消法12の4①②④)

(注4)高額特定資産とは、一の取引単位につき、課税仕入れ等に係る支払対価の額(税抜き)が1千万円以上の棚卸資産又は調整対象固定資産をいいます(消法12の4①、消令25の5①)。

⑨一般課税で金又は白金の地金等を仕入れた金額の合計額(税抜きが200万円以上である場合において事業者免税点制度の適用が制限される課税期間(消法12の4③④、消令25の5④)

【課税期間を短縮している場合】

⑩課税期間の特例の適用を受ける課税期間(注5)

(注5)課税期間の特例の適用を受ける課税期間とは、「消費税課税期間特例選択届出書」の提出により、課税期間を一月又は三月に短縮している課税期間であり、当該届出書の提出により一の課税期間とみなされる課税期間も含みます(消法19)。

【2割特例の適用ができない課税期間②】

問116:課税選択届出書の提出により納税義務の免除が制限されている場合であっても小規模事業者に係る税額控除に関する経過措置(2割特例)の適用を受けられない場合があるとのことですが教えてください。

【答】

2割特例は、適格請求書発行事業者の令和5年10月1日から令和8年9月30日までの日の属する各課税期間において、免税事業者「課税選択届出書」の提出により課税事業者となった免税事業者を含みます。)が適格請求書発行事業者となる場合に適用することができます(28年改正法附則51の2①)。

一方で、令和5年10月1日より前から「課税選択届出書」の提出により引き続き課税事業者となる同日を含む課税期間、つまり、適格請求書等保存方式の開始前である令和5年9月30日以前の期間を含む課税期間の申告については、2割特例の適用を受けることはできません(28年改正法附則51の2①一)。

適格請求書発行事業者の登録申請書を提出した事業者であって、「課税選択届出書」の提出により令和5年10月1日を含む課税期間の初日から課税事業者となる事業者(注については、当該課税期間中に「消費税課税事業者選択不適用届出書」を提出することにより、「課税選択届出書」を失効させることができます28年改正法附則51の2⑤)。

この場合、当該登録申請書の提出により、適格請求書発行事業者となった場合においては、登録日から課税事業者となり、当該課税事業者となった課税期間から2割特例を適用できることとなります。

なお、「消費税課税事業者選択不適用届出書」を提出しない場合であっても、令和5年10月1日を含む課税期間の翌課税期間以後については、基準期間の課税売上高が1千万円以下である場合には、問1152割特例の適用ができない課税期間①≫の課税期間に該当しない限り、2割特例を適用することができます。

(注)

上記の「「課税選択届出書」の提出により令和5年10月1日を含む課税期間の初日から課税事業者となる事業者」とは、当該課税期間から初めて課税事業者となる事業者をいうのであり、「課税選択届出書」の提出により令和5年10月1日を含む課税期間より前の課税期間から課税事業者となっていた事業者は、該当しません。そのため、対象外となる事業者においては、令和5年10月1日を含む課税期間中に「消費税課税事業者選択不適用届出書」を提出したとしても、当該課税期間につき「消費税課税事業者選択届出書」を失効させることはできません。また、結果として当該課税期間においては2割特例を適用できないこととなります。

【消費税課税事業者選択届出書を提出しても2割特例の適用ができる場合】

問116-2:私は、今まで免税事業者であったものの、令和5年に入ってから適格請求書発行事業者の登録申請書を提出し、令和5年10月1日から適格請求書発行事業者(課税事業者)となった個人事業者です。当該登録申請書の提出に当たり、「消費税課税事業者選択届出書」も同時に提出したのですが、その提出日によっては令和5年分の確定申告において2割特例が適用できないことがあると聞きました。私のような場合には、令和5年分の申告において2割特例を適用できますか。

【答】

2割特例は「消費税課税事業者選択届出書」の提出により課税事業者となった事業者も適用を受けることができますが、令和5年10月1日より前から同届出書の提出により引き続き課税事業者となる同日を含む課税期間、つまり、令和5年9月30日以前の期間を含む課税期間の申告については、2割特例の適用を受けることはできません(注28年改正法附則51の2)

①。

「消費税課税事業者選択届出書」の効果は、原則として、その提出した日の属する課税期間の翌課税期間から生じるところ、ご質問の場合、その効果は令和6年1月1日から生じるため、令和5年分については、令和5年10月1日(適格請求書発行事業者の登録日)から令和5年12月31日までの期間に行った課税資産の譲渡等及び特定課税仕入れについて申告を行うことになり、令和5年9月30日以前の期間を含まないことから、2割特例の適用を受けることができます(注)。

(注)

1:「消費税課税事業者選択届出書」の提出により令和5年10月1日の属する課税期間から課税事業者となった事業者が、同日より前に登録申請書を提出している場合は、「消費税課税事業者選択不適用届出書」を当該課税期間の末日までに提出することで、令和5年10月1日を含む課税期間に係る申告につき2割特例の適用を受けることができます(その場合、上記と同様、登録日から課税期間の末日までの期間に行った課税資産の譲渡等及び特定課税仕入れについて申告を行うことになります。)。

2:令和6年1月1日から課税事業者となる効果が生じますが、令和6年分の申告においても、基準期間である令和4年分の課税売上高が1,000万円以下である場合には、原則として、2割特例の適用を受けることができます。

【2割特例を適用するよりも簡易課税制度を適用した方が納付税額が少なくなる場合】

問117-2:当社は、ハンドメイド作家が作成した雑貨を仕入れ、小売店に販売する事業を営んでいる事業者です。これまで免税事業者でしたが、令和5年10月1日から適格請求書発行事業者となり、令和6年9月期について初めて消費税の確定申告を行います。このような場合、消費税の納付税額を軽減できる2割特例や、簡易課税制度も適用できると思いますが、どのような方法により消費税の申告を行えばよいのでしょうか。

【答】

消費税の申告方法は、仕入控除税額について実額で計算する「一般課税」、業種ごとに決められたみなし仕入率を適用し仕入控除税額を計算する「簡易課税制度」、そして、適格請求書等保存方式を機に免税事業者から適格請求書発行事業者となった方を対象に、売上税額の2割を納税額として計算する「2割特例」による方法があります。

貴社の行っている事業は、「卸売業」に該当し、簡易課税制度を適用して申告する場合、90%のみなし仕入率が適用されることになりますので、2割特例を適用するよりも、消費税の納付金額が少なくなると考えられます。

2割特例については、適用を受ける旨を確定申告書に付記することで適用できますが、簡易課税制度は、原則として、適用を受けようとする課税期間の初日の前日までに、「消費税簡易課税制度選択届出書」を提出する必要があります(その課税期間の基準期間における課税売上高が5,000万円以下である場合に限ります。)。しかし、免税事業者が登録日から課税事業者となる経過措置の適用を受ける場合には、その登録日の属する課税期間から簡易課税制度の適用を受ける旨を記載した届出書をその課税期間中に提出すれば、その課税期間から、簡易課税制度の適用を受けることができることとされています。

したがって、ご質問のような前提のもと、令和6年9月期の申告について簡易課税制度の適用を選択する場合には、課税期間の末日(令和6年9月30日)まで(注に「消費税簡易課税制度選択届出書」を提出する必要があります。

なお、多額の設備投資などがあり、課税仕入れ等に係る消費税額が課税売上げに係る消費税額を上回る場合、一般課税であれば還付税額が生じますが、簡易課税制度や2割特例を適用している場合には、通常、還付税額が生じることはありませんので、その点も踏まえ申告方法をご検討ください。

(注)

課税期間の末日が日曜日、国民の祝日に関する法律に規定する休日その他一般の休日、土曜日又は12月29日、同月30日若しくは同月31日であったとしても、これらの日の翌日とはなりませんのでご留意ください。

(参考)

免税事業者が登録日から課税事業者となる経過措置についての詳細については、問7《免税事業者が令和5年10月1日から令和11年9月30日までの日の属する課税期間中に登録を受ける場合》を、簡易課税制度を選択する場合の手続等についての詳細については、問9《簡易課税制度を選択する場合の手続等》を、それぞれご参照ください。

詳しくは下記参照先をご覧ください。