【税制】

「令和6年分所得税の定額減税について(給与所得者の方へ)」を掲載

令和6年度税制改正により、令和6年分の所得税について定額による所得税額の特別控除(定額減税)が実施されることになりました。給与所得者の方に対する定額減税は、原則として、以下のとおり令和6年6月1日以後に支払われる給与等に対する源泉徴収税額から定額減税額が控除される方法で行われます。

このリーフレットでは、主に令和6年6月1日以後の給与等支払時に行われる定額減税についてご説明します。

■令和6年分所得税の定額減税について(給与所得者の方へ)

【定額減税を受けることができる方は、次のいずれにも該当する方です。】

□令和6年分の所得税の納税者である方(居住者に限ります。)

□令和6年分の所得税に係る合計所得金額が1,805万円以下である方

(注)合計所得金額が1,805万円を超えると見込まれる方についても、6月1日以後に支払われる給与等に対する源泉徴収税額から定額減税額が控除されます。この場合、年末調整又は確定申告において最終的な年間の所得税額と定額減税額との精算が行われます。

【定額減税額】

定額減税額は、次のイとロの合計額です。

※その合計額があなたの所得税額を超える場合には、その所得税額が限度となります。

イ本人(居住者に限ります。) 30,000円

ロ同一生計配偶者又は扶養親族(いずれも居住者に限ります。) 1人につき30,000円

【実施方法】

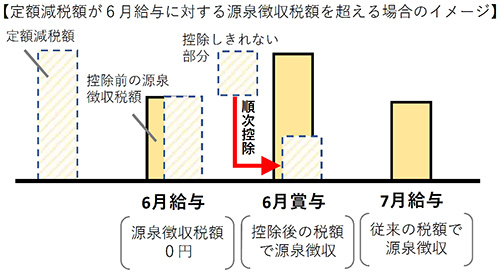

給与所得者の方に対する定額減税は、扶養控除等申告書を提出している勤務先において令和6年6月1日以後最初に支払われる給与等(賞与を含みます。)に対する源泉徴収税額から定額減税額が控除される方法で行われます。

※6月の給与等に対する源泉徴収税額から控除しきれなかった定額減税額は、以後令和6年中に支払われる給与等

に対する源泉徴収税額から順次控除されます。

なお、定額減税額は、勤務先に提出している扶養控除等申告書等に基づき計算されますので、申告書の記載漏れがないようにご注意ください。

※申告フローについては裏面をご覧ください。

令和6年6月1日以後最初に支払われる給与等の支払日以降に、同一生計配偶者等の人数に異動があった場合は、年末調整又は確定申告において最終的な年間の所得税額と定額減税額との精算が行われます。

*留意事項*

*留意事項*

1

いずれの勤務先にも扶養控除等申告書を提出していない場合、勤務先において定額減税を受けることはできません。この場合、確定申告の際に定額減税を受けることができます。

2

給与に加え、厚生労働大臣等から公的年金等を受給している方は、公的年金等からの源泉徴収においても定額減税を受けることになりますので、給与等と重複して定額減税を受けることとなります。この場合、還付申告となる場合又は年金所得者に係る申告不要制度の適用がある場合で確定申告をしないときを除き、確定申告において最終的な年間の所得税額と定額減税額とを精算することになります。

3

令和6年分の所得税額から定額減税額(定額減税可能額)を控除しきれないと見込まれる場合は、控除しきれないおおよその額が市区町村から給付されます。各種給付及び定額減税の全体像等に関しては、内閣官房ホームページ「新たな経済に向けた給付金・定額減税一体措置」(外部サイト)をご確認ください。

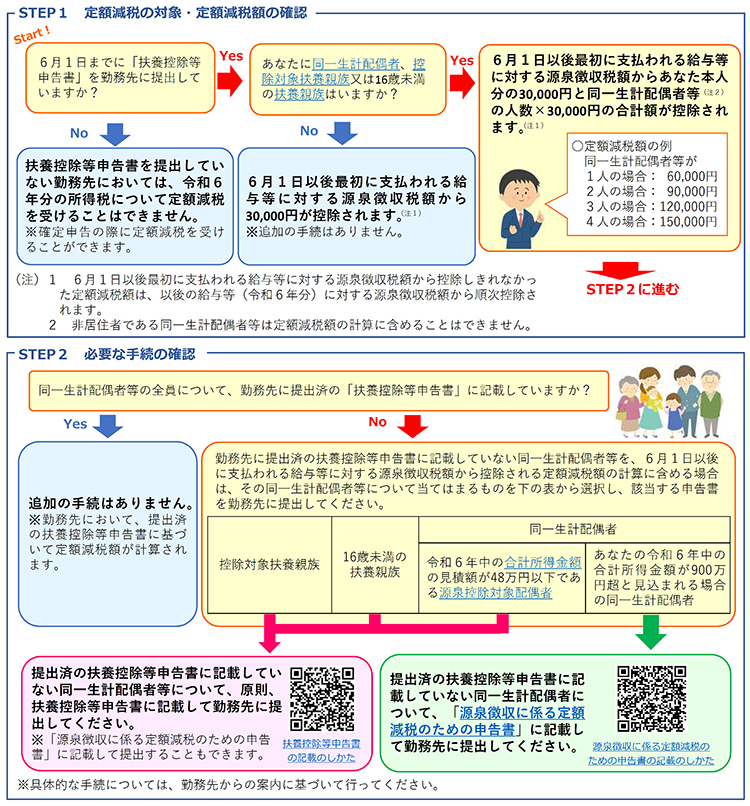

■令和6年分所得税の定額減税のための申告フロー(給与所得者の方用)

会社などにお勤めの方の定額減税は、「令和6年分給与所得者の扶養控除等(異動)申告書」(以下「扶養控除等申告書」といいます。)を提出している勤務先において、令和6年6月1日以後最初に支払われる給与等に対する源泉徴収税額から定額減税額が控除される方法で行われます。

以下のフローチャートでは、ご自身の定額減税額や令和6年6月1日以後最初に支払われる給与等に対する源泉徴収から定額減税を受けるために必要な手続をご案内しています。

※

扶養控除等申告書等に記載していない同一生計配偶者や扶養親族については、あなたの定額減税額の計算に含あめることはできませんので、記載漏れがないようにご注意ください。

*留意事項*

*留意事項*

令和6年6月1日以後最初に支払われる給与等の支払日以降に、同一生計配偶者等の人数に異動があった場合は、年末調整又は確定申告において最終的な年間の所得税額と定額減税額との精算が行われます。

詳しくは下記参照先をご覧ください。

- 参照ホームページ [ 国税庁 ]

- https://www.nta.go.jp/publication/pamph/gensen/0024004-072_03.pdf