【税制】

中小企業経営強化税制〜経営力向上を図る企業の設備投資を強く後押しします〜

中小企業経営強化税制について【適用期限:2024年度末(2025年3月31日)まで】

中小企業等経営強化法の認定を受けた経営力向上計画に基づき、対象設備の取得や製作等をした場合に、即時償却又は取得価額の10%の税額控除(資本金の額等が3,000万円超1億円以下の法人は7%)が選択適用できるものです。

本制度の適用を受けるためには、①生産性向上設備(A類型)、②収益力強化設備(B類型)、③デジタル化設備(C類型)又は④経営資源集約化設備(D類型)を導入して実施する経営力向上計画の認定を受けることが必要になります。

原則、設備の取得前に経営力向上計画の認定を受ける必要がありますので、本制度をご検討の際はお早めに手続きを進めてください.

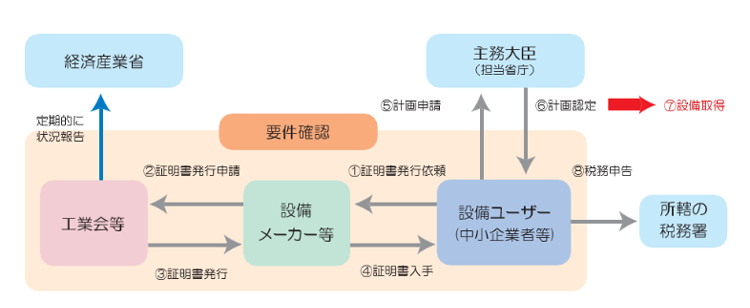

手続きの全体フロー

1.A類型

(1)設備メーカーに証明書の発行を依頼してください

生産性向上設備については、工業会等が前ページの要件を満たしていることを確認して、当該工業会等から証明書を発行してもらいます。

(2)経営力向上計画を策定してください

(1)で確認を受けた設備を経営力向上計画に記載し、証明書(写し)を添付して、主務大臣に計画申請をしてください。

(3)設備取得&税務申告

(2)で主務大臣の認定を受けた後、設備を取得してください。なお、税務申告の際は、所定の書類を添付する必要があります。

※詳細については以下の手引きをご参照ください。

経営強化税制A類型(工業会証明書)について

https://www.chusho.meti.go.jp/keiei/kyoka/kougyoukai.html

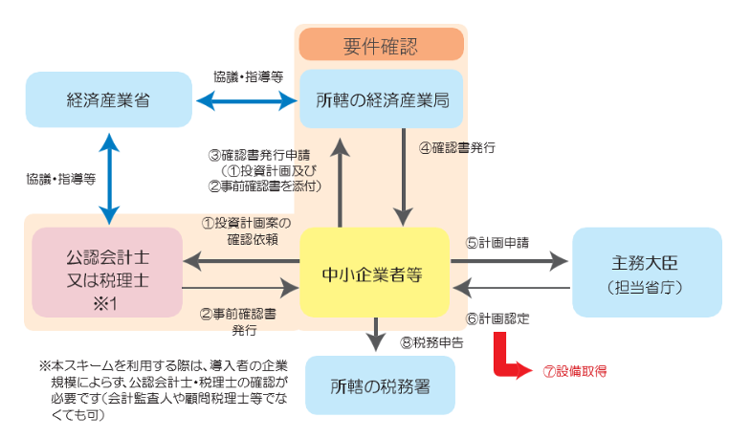

2.B・D類型

(1)まずはお付き合いのある税理士又は公認会計士にご相談ください

B類型・D類型の適用にあたっては、事業者において投資計画を策定して、その内容を税理士又は公認会計士に事前確認してもらい、事前確認書を取得する必要があります。

(2)経済産業局にご連絡したうえで、申請書をご持参・ご説明ください

本社所在地を管轄する経済産業局(次ページ参照)に投資計画とともに(1)の事前確認書をご持参・ご説明ください。

(3)経営力向上計画を策定してください

(2)で確認を受けた設備を経営力向上計画に記載し、確認書(写し)を添付して、主務大臣に計画申請をしてください。

(4)設備取得&税務申告

(3)で主務大臣の認定を受けた後、設備を取得してください。なお、税務申告の際は、所定の書類を添付する必要があります。

※詳細については以下の手引きをご参照ください。

経営強化税制B類型(経済産業局確認書)について

https://www.chusho.meti.go.jp/keiei/kyoka/kakuninsyo.html

経営強化税制D類型(経済産業局確認書)について

https://www.chusho.meti.go.jp/keiei/kyoka/kakuninsyo_d.html

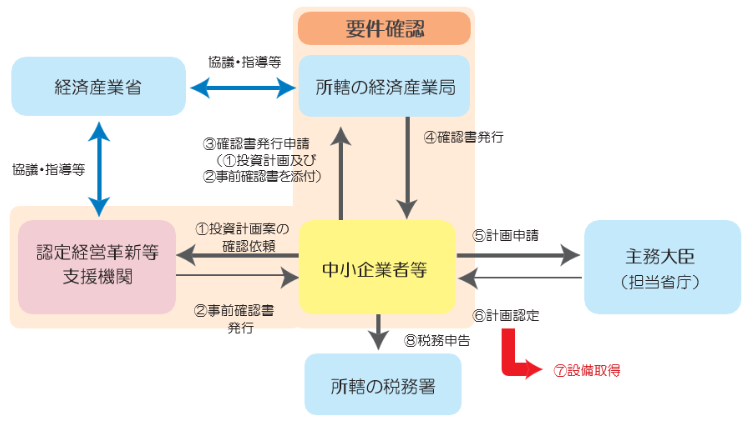

3.C類型

(1)まずは認定経営革新等支援機関にご相談ください

デジタル化設備(C類型)の適用にあたっては、事業者において投資計画を策定して、その内容を認定経営革新等支援機関に事前確認してもらい、事前確認書を取得する必要があります。

(2)経済産業局に、申請書をご郵送ください

本社所在地を管轄する経済産業局(次ページ参照)に投資計画とともに(1)の事前確認書をご郵送ください。

(3)経営力向上計画を策定してください

(2)で確認を受けた設備を経営力向上計画に記載し、確認書(写し)を添付して、主務大臣に計画申請をしてください。

(4)設備取得&税務申告

(3)で主務大臣の認定を受けた後、設備を取得して下さい。なお、税務申告の際は、所定の書類を添付する必要があります。

※詳細については以下の手引きをご参照ください。

経営強化税制C類型(経済産業局確認書)について

https://www.chusho.meti.go.jp/keiei/kyoka/kakuninsyo_c.html

QA

中小企業経営強化税制についてのQAはこちら

https://www.chusho.meti.go.jp/keiei/kyoka/pdf/kyokaqanda.pdf

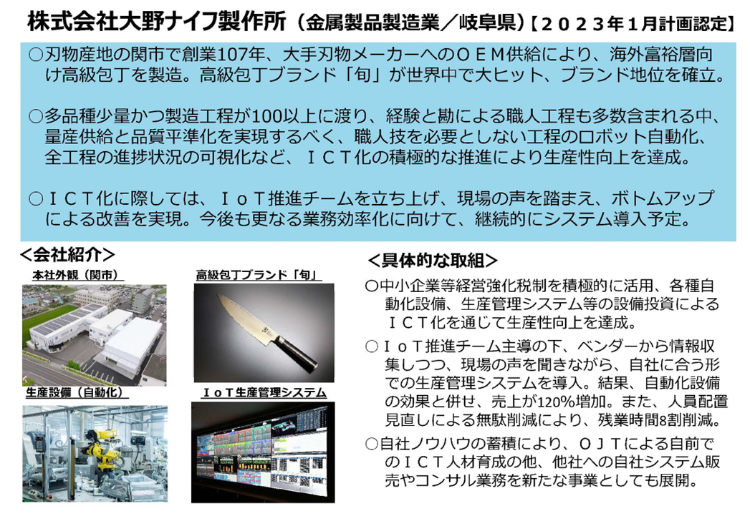

事例

経営力向上計画関係

申請の前提となる経営力向上計画については、以下のHPをご参照ください。

経営力向上支援

https://www.chusho.meti.go.jp/keiei/kyoka/

詳しくは下記参照先をご覧ください。

- 参照ホームページ [ 中小企業庁 ]

- https://www.chusho.meti.go.jp/keiei/kyoka/kyoka_zeisei.html