【税務】

「令和7年度税制改正(基礎控除の見直し等関係)Q&A」が公表されました

[国税庁]より「公表」された情報です

令和7年度税制改正により、所得税の「基礎控除」や「給与所得控除」に関する見直し、「特定親族特別控除」の創設が行われました。

これらの改正のうち、令和7年12月に行う年末調整など、令和7年12月以後の源泉徴収事務に関する事項を中心にQ&Aとして取りまとめましたので、参考としてください。

改正の概要

1-1 改正の概要

令和7年度税制改正による基礎控除の見直し等について、給与や公的年金等の源泉徴収に関係する改正の概要を教えてください。

[A]

令和7年度税制改正による基礎控除の見直し等において、給与や公的年金等の源泉徴収に関係する改正の概要は以下のとおりです。

1 令和7年12月1日からの改正

(1)合計所得金額に応じて基礎控除額が改正されました。

(2)給与所得控除について、55万円の最低保障額が65万円に引き上げられました。この改正に伴い、令和7年分以後の「年末調整等のための給与所得控除後の給与等の金額の表」が改正されました。

(3)居住者が特定親族を有する場合には、その居住者の総所得金額等から、その特定親族1人につき、その特定親族の合計所得金額に応じて最大63万円を控除する特定親族特別控除が創設されました。

(4)扶養控除等の対象となる扶養親族等の所得要件が10万円引上げられました。

2 令和8年1月1日からの改正

(1)「源泉徴収税額表」が改正されました。

(2)公的年金等に係る源泉徴収税額の計算における控除額が改正されました。

(3)各月(日)の給与及び公的年金等の源泉徴収の際に特定親族特別控除が適用されることとされました(扶養控除等申告書等及び扶養親族等申告書の記載事項が「控除対象扶養親族」から「源泉控除対象親族」に変更されました。)。

上記の改正により、令和7年分の給与の源泉徴収事務は以下のとおりとなります(下記1-2等参照)。

・令和7年11月までの給与に係る源泉徴収事務は従来のとおり行います。

・令和7年12月1日以後に支払う給与から上記1(4)の改正が適用され、令和7年12月に行う年末調整の際には、改正後の基礎控除額など(上記1(1)ないし(4))に基づいて1年間の税額を計算し、改正前の「源泉徴収税額表」によって計算した源泉徴収税額との精算を行います。

1-2 改正の概要(基礎控除)

令和7年度税制改正における、基礎控除の改正の概要を教えてください。

[A]

以下のとおり、所得税の基礎控除の見直しが行われました。

この改正は、原則として、令和7年分以後の所得税について適用されます。

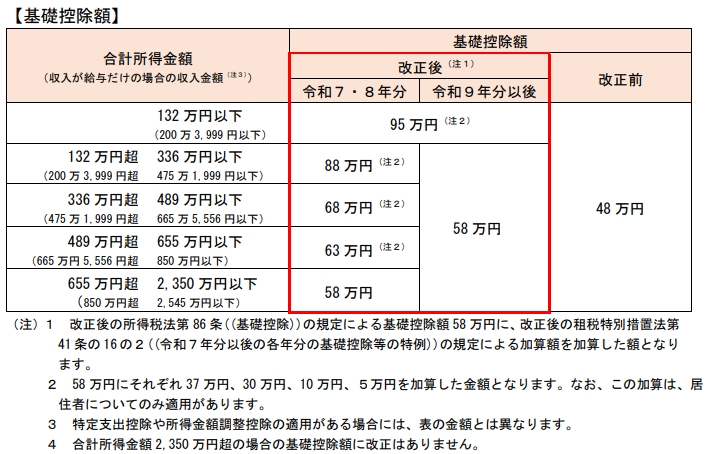

1 次のとおり、合計所得金額に応じて、基礎控除額が改正されました。

2 基礎控除額の改正に伴い、令和8年分以後の「源泉徴収税額表」が改正されました。

なお、令和8年分以後の「源泉徴収税額表」の税額は、基礎控除額58万円への引上げに基づいた金額となっており、創設された租税特別措置法第41条の1の2((令和7年分以後の各年分の基礎控除等の特例))の規定(37万円、30万円、10万円又は5万円を加算する特例)は織り込まれていません。

これらの特例については、年末調整又は確定申告の際に適用を受けることになります。

3 基礎控除額の改正に伴い、令和8年分以後の公的年金等に係る源泉徴収税額の計算における控除額が改正されました。

(注)令和8年分の公的年金等に係る源泉徴収税額の計算における控除額は、基礎控除額58万円への引上げに加え、創設された租税特別措置法第41条の16の2((令和7年分以後の各年分の基礎控除等の特例))の規定により基礎控除額に加算される金額(37万円又は30万円)も加味したものとなります。

令和9年分以後の公的年金等に係る源泉徴収税額の計算における控除額は、基礎控除額58万円への引上げに加え、創設された租税特別措置法第41条の16の2((令和7年分以後の各年分の基礎控除等の特例))の規定により基礎控除額に加算される金額(37万円)も加味したものとなります。

令和7年の源泉徴収事務における留意事項

令和7年11月までの給与及び公的年金等の源泉徴収事務に変更は生じません。

令和7年分の給与の源泉徴収事務においては、令和7年12月に行う年末調整の際に、改正後の基礎控除額に基づいて1年間の税額を計算し、改正前の「源泉徴収税額表」によって計算した源泉徴収税額との精算を行います。

また、令和7年分の公的年金等(確定給付企業年金法の規定に基づいて支給する年金等を除きます。)の源泉徴収事務においては、令和7年12月の支払の際に、改正後の一定の基礎控除額に基づいて1年間の税額を計算し、改正前の一定の基礎控除額に基づいて計算した源泉徴収税額との精算を行います。

1-3 改正の概要(給与所得控除)

令和7年度税制改正における、給与所得控除の改正の概要を教えてください。

[A]

以下のとおり、所得税の給与所得控除の見直しが行われました。

この改正は、原則として、令和7年分以後の所得税について適用されます。

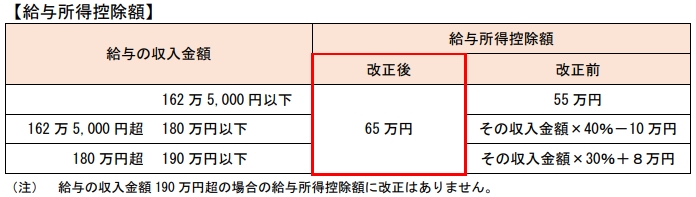

1 給与所得控除について、55万円の最低保障額が65万円に引き上げられました。

2 給与所得控除の改正に伴い、令和7年分以後の「年末調整等のための給与所得控除後の給与等の金額の表」及び令和8年分以後の「源泉徴収税額表」が改正されました。

令和7年の源泉徴収事務における留意事項

令和7年11月までの給与の源泉徴収事務に変更は生じません。

令和7年分の給与の源泉徴収事務においては、令和7年12月に行う年末調整の際に、改正後の「年末調整等のための給与所得控除後の給与等の金額の表」に基づいて1年間の税額を計算し、改正前の「源泉徴収税額表」によって計算した源泉徴収税額との精算を行います。

1-4 改正の概要(源泉徴収税額表)

令和7年度税制改正において「源泉徴収税額表」が改正されたのですか。

[A]

令和7年度税制改正における基礎控除の見直しや給与所得控除の見直しにより、令和8年分以後の「源泉徴収税額表」が改正されました。

なお、基礎控除額58万円に、37万円、30万円、10万円又は5万円が加算される特例については、令和8年分以後の「源泉徴収税額表」には織り込まれておらず、これらの特例については、年末調整又は確定申告の際に適用を受けることになります。

(注)改正後の「源泉徴収税額表」は「東日本大震災からの復興のための施策を実施するために必要な財源の確保に関する特別措置法第二十九条第一項第一号に規定する所得税法別表第二から別表第四までに定める金額及び復興特別所得税の額の計算を勘案して財務大臣が定める表」(平成24年3月31日号外財務省告示第115号(最終改正令和7年4月30日財務省告示第122号))をご確認ください。

国税庁ホームページには「令和8年分 源泉徴収税額表」を令和7年8月末頃掲載予定です。

1-5 改正の概要(特定親族特別控除)

令和7年度税制改正において創設された「特定親族特別控除」の概要を教えてください。

[A]

以下のとおり、特定親族特別控除が創設されました。

この改正は、原則として、令和7年分以後の所得税について適用されます。

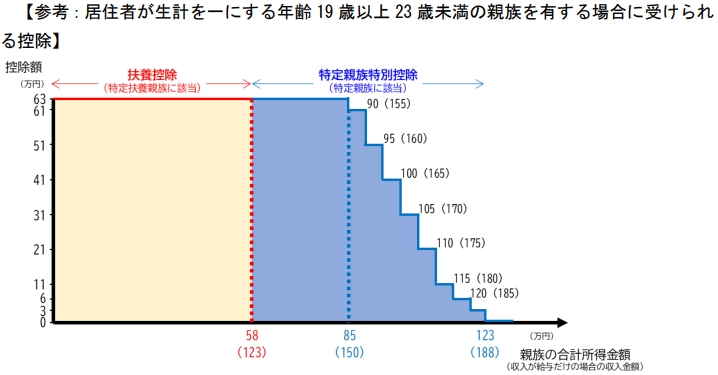

1 居住者が特定親族を有する場合には、その居住者の総所得金額等から、その特定親族1人につき、その特定親族の合計所得金額に応じた以下の金額(特定親族特別控除額)を控除する特定親族特別控除が創設されました。

特定親族

特定親族とは、居住者と生計を一にする年齢19歳以上23歳未満の親族(配偶者、青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます。)で合計所得金額が58万円超123万円以下(注)の人をいいます。

なお、親族には児童福祉法の規定により養育を委託された、いわゆる里子を含みます。

(注)改正後の「源泉徴収税額表」は「東日本大震災からの復興のための施策を実施するために必要な財源の確保に関する特別措置法第二十九条第一項第一号に規定する所得税法別表第二から別表第四までに定める金額及び復興特別所得税の額の計算を勘案して財務大臣が定める表」(平成24年3月31日号外財務省告示第115号(最終改正令和7年4月30日財務省告示第122号))をご確認ください。

国税庁ホームページには「令和8年分 源泉徴収税額表」を令和7年8月末頃掲載予定です。

なお、年末調整において特定親族特別控除の適用を受けようとする人は、給与の支払者に特定親族特別控除申告書を提出する必要があります。

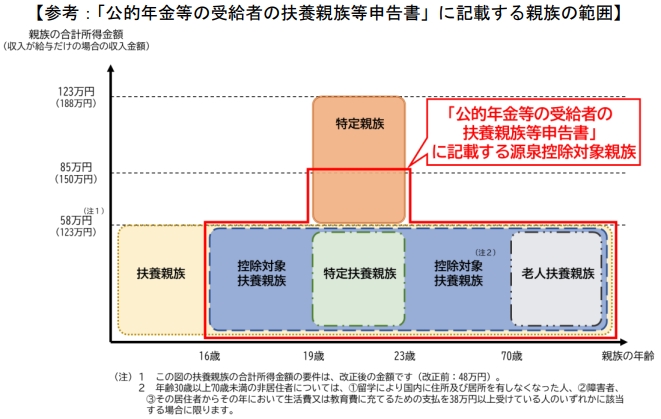

2 控除対象扶養親族と、合計所得金額が一定額以下である特定親族(注)については「源泉控除対象親族」とされました。

令和8年1月以後に支払うべき給与及び公的年金等について提出する扶養控除等申告書等及び扶養親族等申告書には「源泉控除対象親族」を記載することとなります。

(注)給与所得者が提出する扶養控除等申告書等に源泉控除対象親族として記載される特定親族は、合計所得金額が58万円超100万円以下の人となります。 公的年金等の受給者が提出する扶養親族等申告書に源泉控除対象親族として記載される特定親族は、合計所得金額が58万円超85万円以下の人となります。

また、扶養控除等申告書等や扶養親族等申告書に「源泉控除対象親族」を記載することで、各月(日)の源泉徴収の際に、特定親族特別控除が適用されます。

令和7年の源泉徴収事務における留意事項

令和7年11月までの給与及び公的年金等の源泉徴収事務に変更は生じません。

令和7年分の給与の源泉徴収事務においては、令和7年12月に行う年末調整の際に、上記1の改正が適用されます。

なお、公的年金等の受給者が、令和7年分の所得税について、特定親族特別控除の適用を受けようとする場合には、確定申告をする必要があります。

1-6 改正の概要(源泉控除対象親族)

令和7年度税制改正において定義された「源泉控除対象親族」とはどのような人をいうのですか。

[A]

1 ≪給与の源泉徴収事務≫扶養控除等申告書等に記載する「源泉控除対象親族」

令和7年分までの扶養控除等申告書等には、「控除対象扶養親族」を記載することになっていましたが、令和8年分以後の扶養控除等申告書等には、「控除対象扶養親族」に、特定親族に該当する人のうち合計所得金額が100万円以下である人を加えた「源泉控除対象親族」を記載することとされました。

この「源泉控除対象親族」については、各月(日)の給与に係る源泉徴収税額の計算に加味されることとなります。

なお、年末調整において、特定親族特別控除の適用を受けるためには、扶養控除等申告書等の「源泉控除対象親族」欄への記載の有無にかかわらず、特定親族特別控除申告書を給与の支払者に提出する必要があります。

(注)合計所得金額が100万円超123万円以下の特定親族については、各月(日)の源泉徴収税額の計算では考慮されませんが、年末調整において特定親族特別控除申告書を給与の支払者に提出することにより、特定親族特別控除の適用を受けることができます。

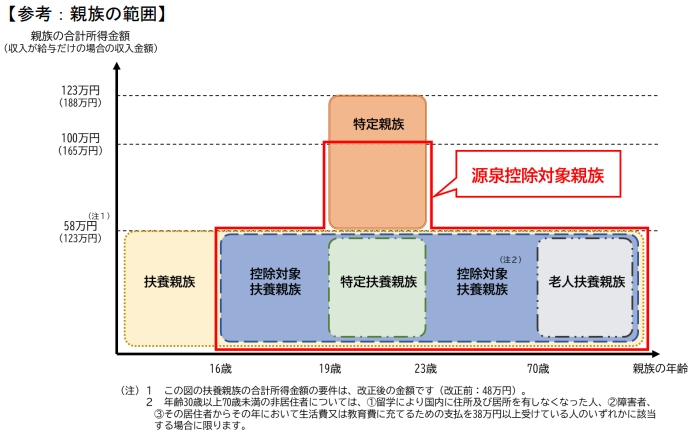

源泉控除対象親族

次の①又は②のいずれかに該当する人をいいます。

① 控除対象扶養親族(注1)

② 居住者と生計を一にする親族(里子を含み、配偶者、青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます。)のうち年齢19歳以上23歳未満で合計所得金額が58万円超100万円以下の人

(注)

1 控除対象扶養親族とは、居住者と生計を一にする親族(里子や養護老人を含み、配偶者、青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます。)で、合計所得金 額が58万円以下の人のうち、次の(1)、(2)のいずれかに該当する人をいいます。

(1)居住者のうち、年齢16歳以上の人

(2)非居住者のうち、①年齢16歳以上30歳未満の人、②年齢70歳以上の人、③年齢30歳以上70歳未満の人のうち「留学により国内に住所及び居所を有しなくなった人」、「障害者」又は「その居住者からその年において生活費又は教育費に充てるための支払を38万円以上 受けている人」のいずれかに該当する人

2 給与所得者が提出する扶養控除等申告書等に源泉控除対象親族として記載される特定親族は、上記のとおり合計所得金額が58万円超100万円以下の人となります。

公的年金等の受給者が提出する扶養親族等申告書に源泉控除対象親族として記載される特 定親族は、下記2のとおり合計所得金額が58万円超85万円以下の人となります。

2 ≪公的年金等の源泉徴収事務≫扶養親族等申告書に記載する「源泉控除対象親族」

令和7年分までの扶養親族等申告書には、「控除対象扶養親族」を記載することになっていましたが、令和8年分以後の扶養親族等申告書には、「控除対象扶養親族」に、特定親族に該当する人のうち合計所得金額が85万円以下である人を加えた「(公的年金等に係る)源泉控除対象親族」を記載することとされました。

この「源泉控除対象親族」については、公的年金等に係る源泉徴収税額の計算に加味されることとなります。

(注)

1 公的年金等の受給者が提出する扶養親族等申告書に源泉控除対象親族として記載される特定親族は、給与所得者が提出する扶養控除等申告書等に源泉控除対象親族として記載される特定親族と、合計所得要件の上限が異なります。

2 合計所得金額が85万円超123万円以下の特定親族については、公的年金等に係る源泉徴収税額の計算では考慮されませんが、確定申告書を提出することにより、特定親族特別控除の適用を受けることができます。

(公的年金等に係る)源泉控除対象親族

次の①又は②のいずれかに該当する人をいいます。

① 控除対象扶養親族

② 居住者と生計を一にする親族(里子を含み、配偶者、青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます。)のうち年齢19歳以上23歳未満で合計所得金額が58万円超85万円以下の人

1-7 改正の概要(扶養親族及び同一生計配偶者)

令和7年度税制改正における、扶養親族及び同一生計配偶者の所得要件の改正の概要を教えてください。

[A]

扶養親族や同一生計配偶者の所得要件が、48万円から58万円へ引き上げられました。

この改正は、令和7年12月1日に施行され、令和7年分以後の所得税について適用されます。

改正後の扶養親族及び同一生計配偶者の定義は次のとおりとなります。

扶養親族

所得者と生計を一にする親族(配偶者、青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます。)で、合計所得金額が58万円以下(改正前:48万円以下)の人をいいます。

同一生計配偶者

所得者と生計を一にする配偶者(青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます。)で、合計所得金額が58万円以下(改正前:48万円以下)の人をいいます。

1-8 改正の概要(勤労学生)

令和7年度税制改正における、勤労学生の所得要件の改正の概要を教えてください。

[A]

勤労学生の所得要件が、75万円から85万円へ引き上げられました。

この改正は、令和7年12月1日に施行され、令和7年分以後の所得税について適用されます。

改正後の勤労学生の定義は次のとおりとなります。

勤労学生

所得者本人が、次の①ないし④のいずれにも該当する人をいいます。

① 大学、高等学校などの学生や生徒、一定の要件を備えた専修学校、各種学校の生徒又は職業訓練法人の行う認定職業訓練を受ける訓練生であること。

② 給与所得等があること。

③ 合計所得金額が85万円以下(改正前:75万円以下)であること。

④ 合計所得金額のうち給与所得等以外の所得金額が10万円以下であること。

(注)「給与所得等」とは、自分の勤労に基づいて得た事業所得、給与所得、退職所得又は雑所得をいいます。

1-9 改正の概要(ひとり親)

令和7年度税制改正における、ひとり親の生計を一にする子の所得要件の改正の概要を教えてください。

[A]

ひとり親の生計を一にする子の所得要件が、48万円から58万円へ引き上げられました。この改正は、令和7年12月1日に施行され、令和7年分以後の所得税について適用されます。

改正後のひとり親の定義は次のとおりとなります。

ひとり親

所得者本人が現に婚姻をしていない人又は配偶者の生死の明らかでない人で、次の①ないし③のいずれにも該当する人をいいます。

① その人と生計を一にする子(他の人の同一生計配偶者又は扶養親族とされている人を除き、その年分の総所得金額、退職所得金額及び山林所得金額の合計額が58万円以下(改正前:48万円以下)の子に限ります。)を有すること。

② 合計所得金額が500万円以下であること。

③ その人と事実上婚姻関係と同様の事情にあると認められる人がいないこと。

詳しくは下記参照先をご覧ください